今天淩晨美聯儲加息的決議想必大家都已經很清楚了,首先是和預期中的一樣,加息75個基點沒有任何的懸念,這也是在市場預料之中的,因此在加息數據出現後,由於預期利空,市場出現了第一波的反彈,整體的風險市場都出現了短期拉升的跡象,甚至BTC一度觸及了20,000美金,而ETH沖破1,400美金。

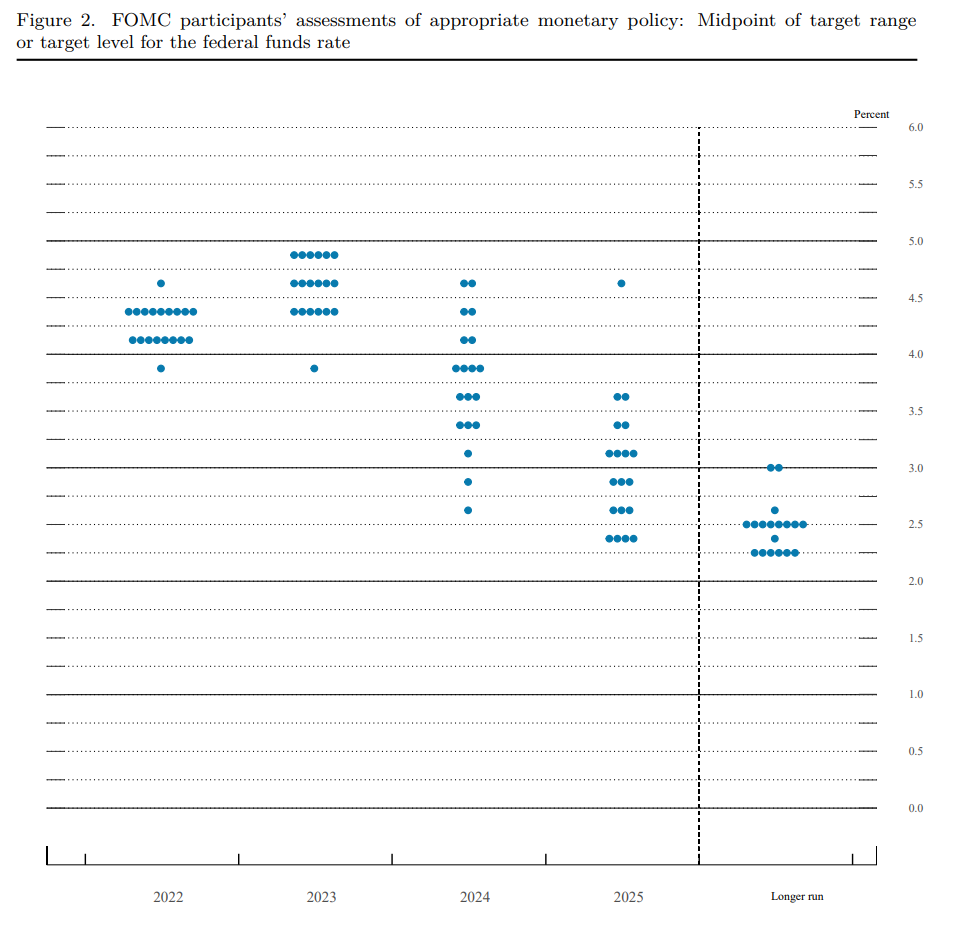

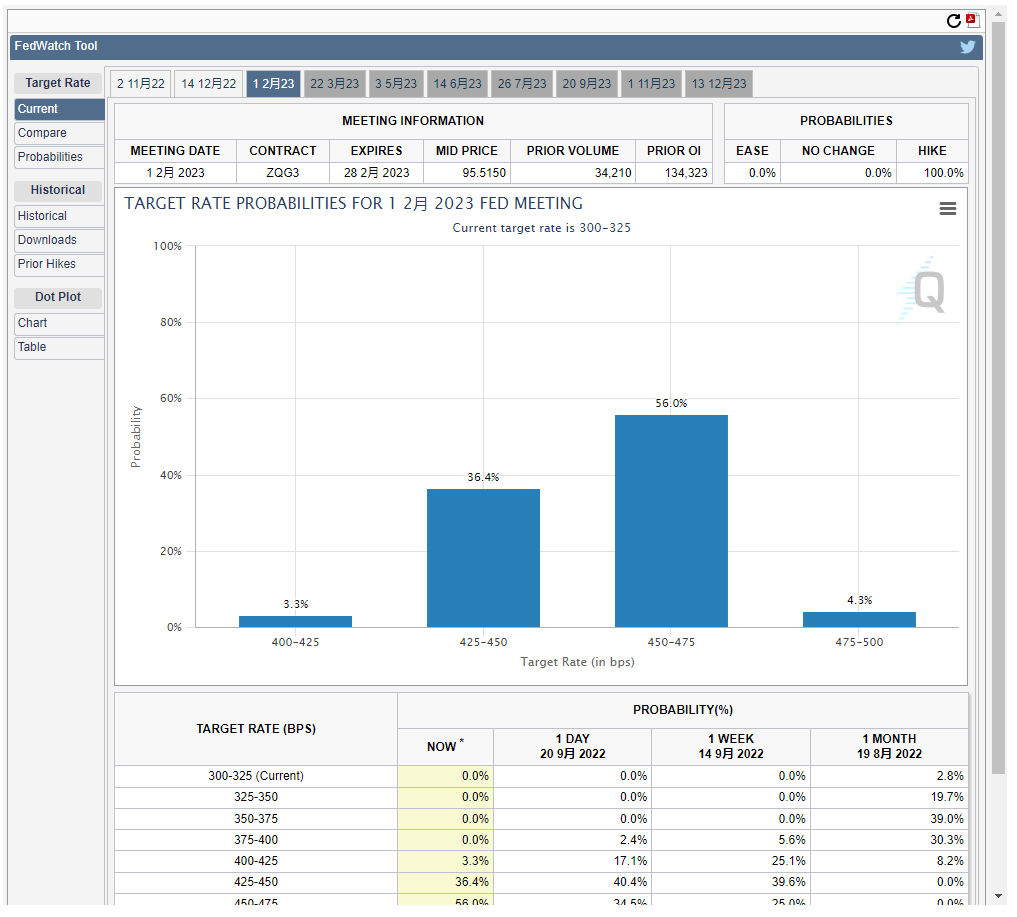

但是在緊接著出現的點陣圖預計2022和2023年的終端利率上,卻出現了利空的信息,預期中2022年的終端利率在4.4%,而2023年的終點利率很有可能要超過4.6%,甚至直接表現出2023年沒有降息的計劃,直至2024年才會出現降息,而在強烈的鷹派作風下市場出現了下跌的趨勢,不但抹平了預期75的漲幅,甚至跌的很快。

Twitter @Phyrex_Ni

因為如果按照終端利率的預期,2022年的最後兩次加息的總額就會是在125個基點,也就是十一月和十二月必然還有一次加息75個基點,這也是鮑威爾本人的第二次關於預期的打臉,而且兩次都是因為六月份的加息,第一次是因為在五月底公開表示六月份不會加息75個基點,結果六月還是加息了75。

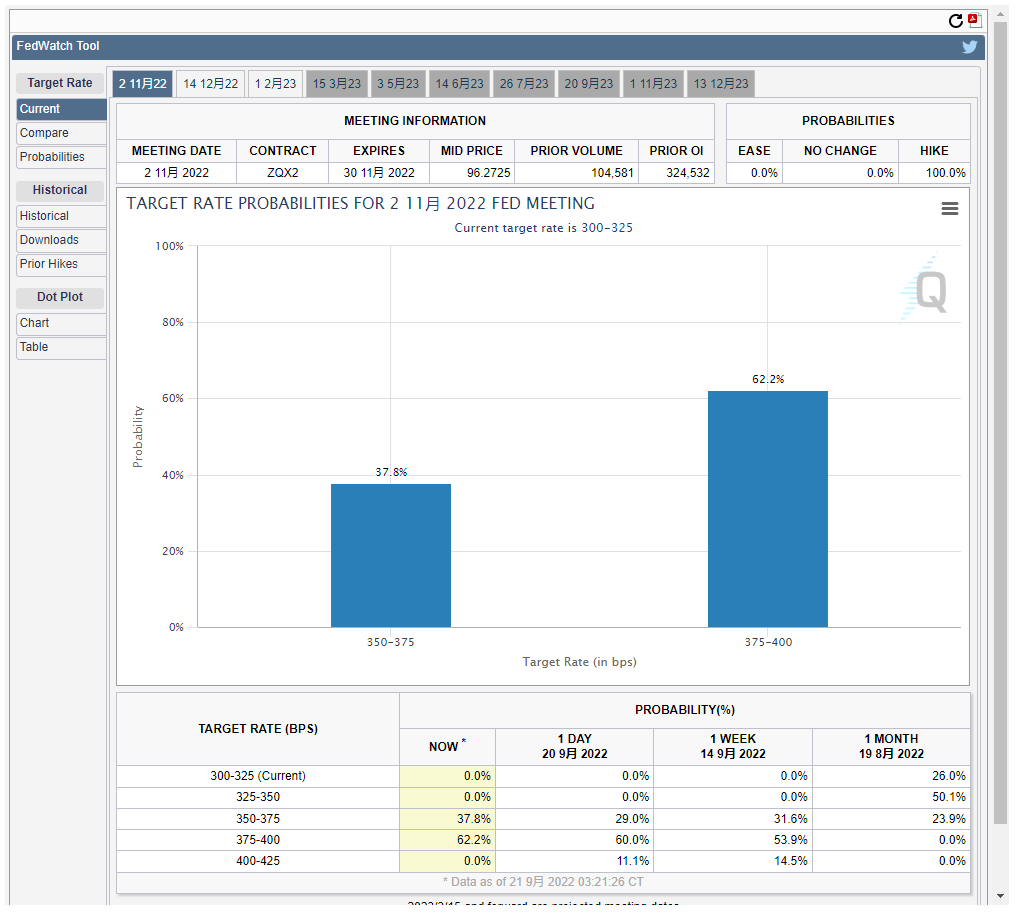

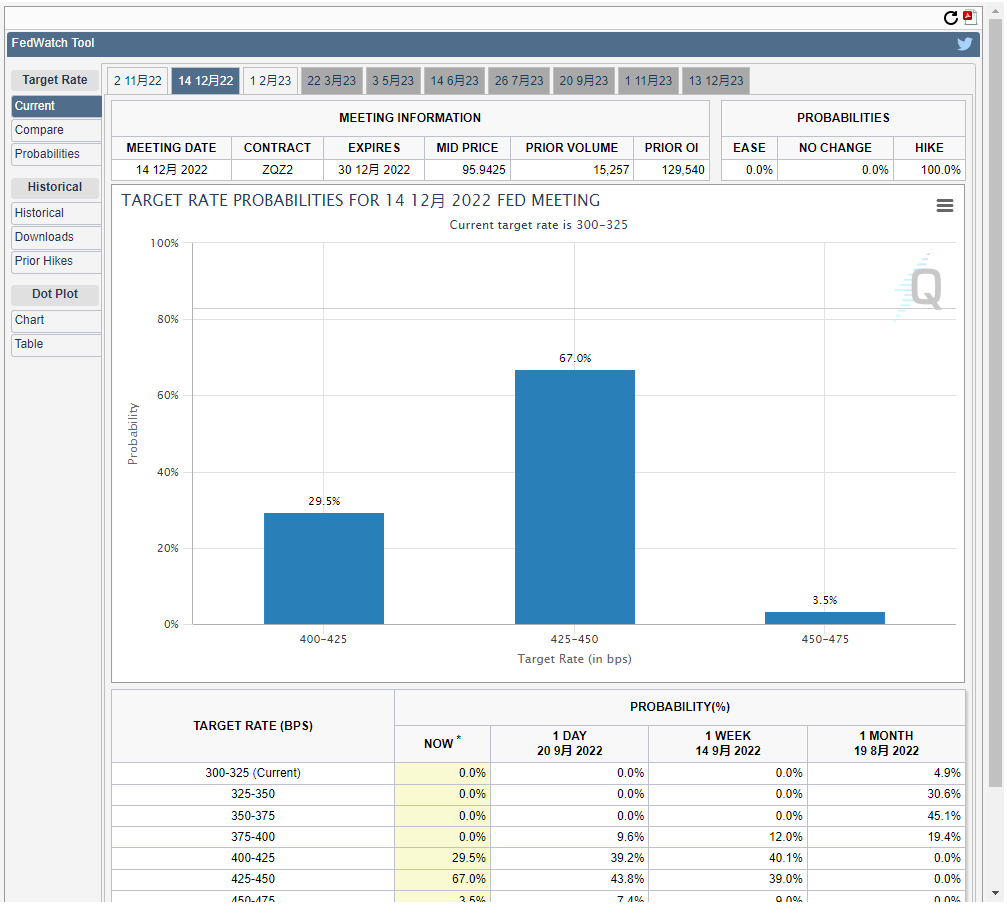

第二次在六月加息後說75個基點不會是常態化,結果接連三次加息75不算,甚至在後兩次中最少還會出現一次加息75的預期,這也導致了十一月加息75的預期瞬間提升到65%的上方,而十二月加息50的預期也幾乎要觸及到70%的可能性,因此市場已經開始做出了十一月加息75個基點,十二月加息50個基點的準備。

而接下來鮑威爾在北京時間淩晨2點30分開始的講話,又將市場從下跌的局面扭轉,主要的原因有兩條,第一條是在整個發言中闡述了兩次,「在適當的時候美聯儲會放緩加息的速度」,並且認為通脹的預期已經得到了很好的控製,第二是讓市場不要過於的悲觀,因為點陣圖並不代表最終的加息路徑,隨後風險市場大漲。

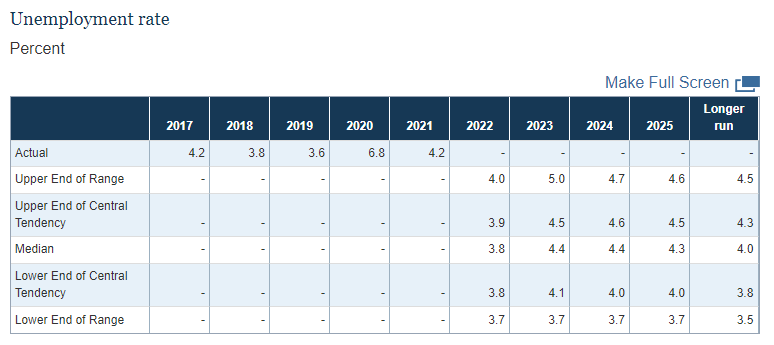

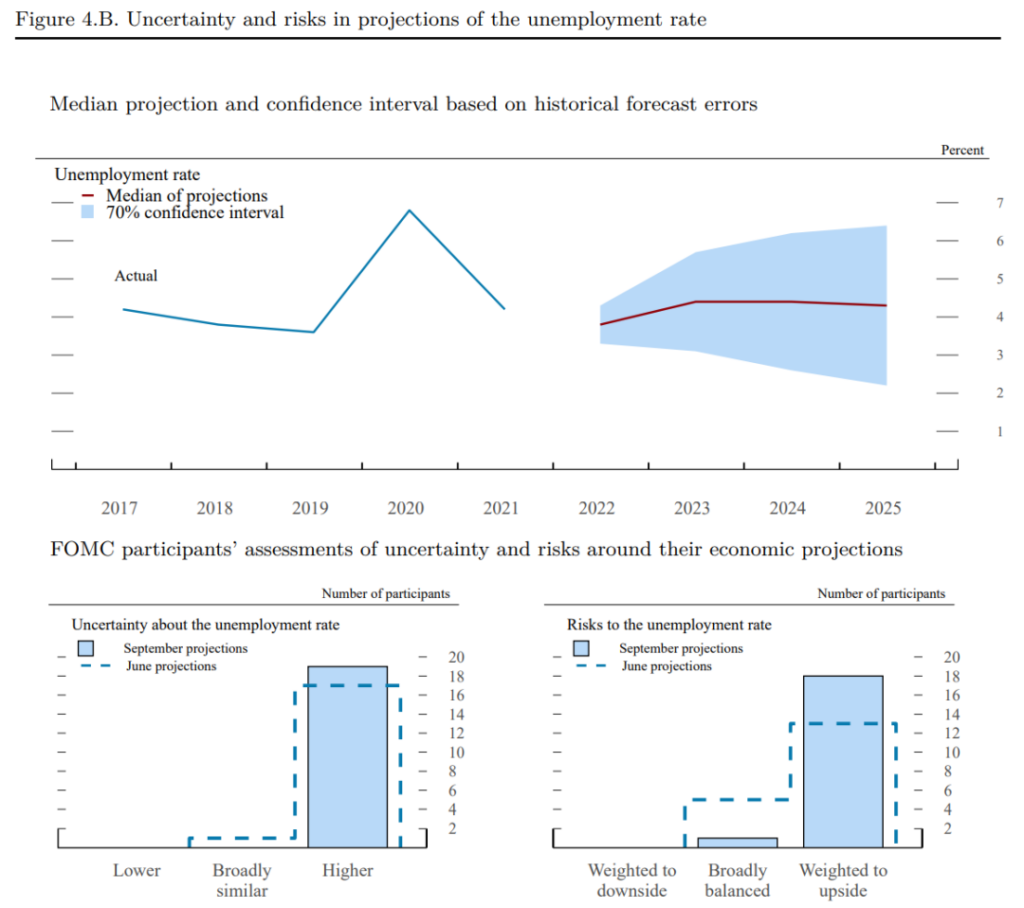

因為這就意味著美聯儲的並沒有就目前的通脹情況而選擇一味的加息,甚至從鮑威爾的這段時間講話中還是透露出一些安撫市場的鴿派發言,所以風險市場的積極性開始調動,但是緊接著在解讀經濟衰退和失業問題的情況時,市場的樂觀性開始消失,尤其是失業率已經從預期中的上限4%上調到了2023年的上限5%。

而失業率的預期會達到4.4%,美國當前的人口總數在大概3.34億人,這就意味著失業人數會達到1,400萬左右,新增加的120余萬的失業人口。這在美國的歷史中從來沒有出現過失業率超過4%,而經濟並沒有衰退的情況,這也直接說明了美國經濟的軟著陸基本失敗了,而GDP的預期也給出了同樣的答案。

至此,整個風險市場的下跌已經無法阻止了。尤其是鮑威爾對於最後兩次的加息幾乎給出了一個較為明確的答案,雖然點陣圖並不代表最終的加息路徑,但是FOMC的票委一部分人選擇加息100個基點,另一部分人選擇加息125個基點,這也代表了在通脹沒有明顯控製的情況下,50+50和50+75就是兩個默認的可能。

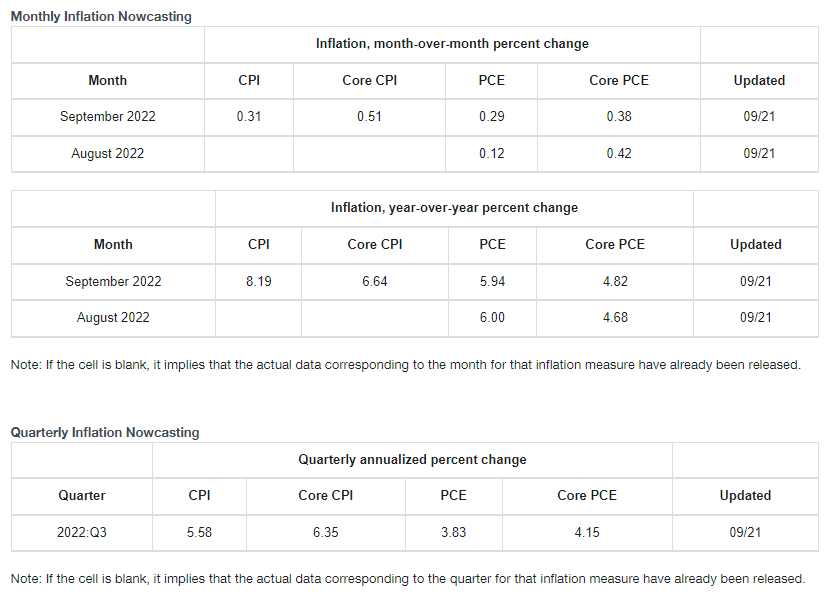

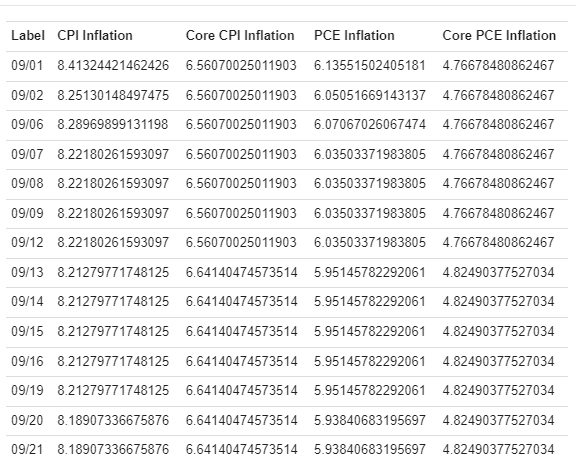

所以兜兜轉轉了兩個小時,市場又回到了剛剛出現點陣圖時的結論,2022年底的終端利率目前可能會維持在4.25%至4.5%之間,這也就意味著在九月份的CPI數據公布前整個風險市場都會在底部震蕩,而公布的時間是北京時間10月13日晚20點30分,在這之前,整體的宏觀情緒必然是以看空為主。只有非農能小幅調整。

但是從目前對於九月份的CPI數據預測來看,雖然能源有繼續下降的趨勢,可以降低CPI的同比,但是去除石油和食物的核心CPI因為房價的問題目前還是處於較高的位置,導致同比的核心CPI反而有繼續上升的趨勢,從這樣的數據來看,石油的下跌只是因為拜登釋放低價的石油儲備倒逼市場降價,但其實通脹並沒有緩解。

因此,整體的走勢就像是我昨天發的可能性(3)比較類似了。因為目前來看十月的數據未必會有好轉,只能將更大的博弈放在十一月份,相信房價下跌的傳導可以在這之前降低核心CPI的趨勢,也只有CPI,核心CPI,PCE以及核心PCE都出現下跌的情況,美聯儲才會達到「適當的時候」。

可惜的是十一月的加息時間在月初的11月2日,而中期大選是11月8日,因此11月加息75個基點很有可能會對民主黨的選舉造成不利的影響,這也是為什麽在鮑威爾講話的時候,民主黨的參議員跳出來抨擊美聯儲是造成數百萬美國人失業的主要原因,這也體現出了民主黨對於美聯儲的不滿,但似乎並沒有什麽用處。

所以目前的局面就比較清楚了,九月雖然會出現風險市場下跌的局面,但大概率並不是風險市場的底部,第一階段要看十月份的CPI數據,配合核心CPI可以確定十一月的加息路徑,如果兩個數值都出現了下跌的情況,那麽十一月的加息很有可能會從75個基點的預期轉移到50個基點的預期,這時便是第一個建倉時間點。

而如果如預料中的一樣,十月公布的CPI數據只能在同比上小幅下降,並且核心CPI還是出現了上漲的趨勢,那麽風險市場的底部甚至不會在十月出現,而是在十一月的CPI出現後,如果CPI的數據轉好,這時候便是第二個建倉的時間點。如果依然較差,十一月的加息後就是第三個建倉的時間點,因為次年必然會加息減緩。

即便出現這種情況,對於民主黨來說,可能還有最後一搏,畢竟中期大選的結束在十二月初,如果11月10日的CPI與核心CPI都有出現下降的情況,那麽隨著市場的預期風險市場很有可能會出現觸底反彈的局面,雖然宣布十二月的加息是在12月15日,要晚於中期大選結束的12月10日,但美聯儲肯提前吹風的話還有機會。

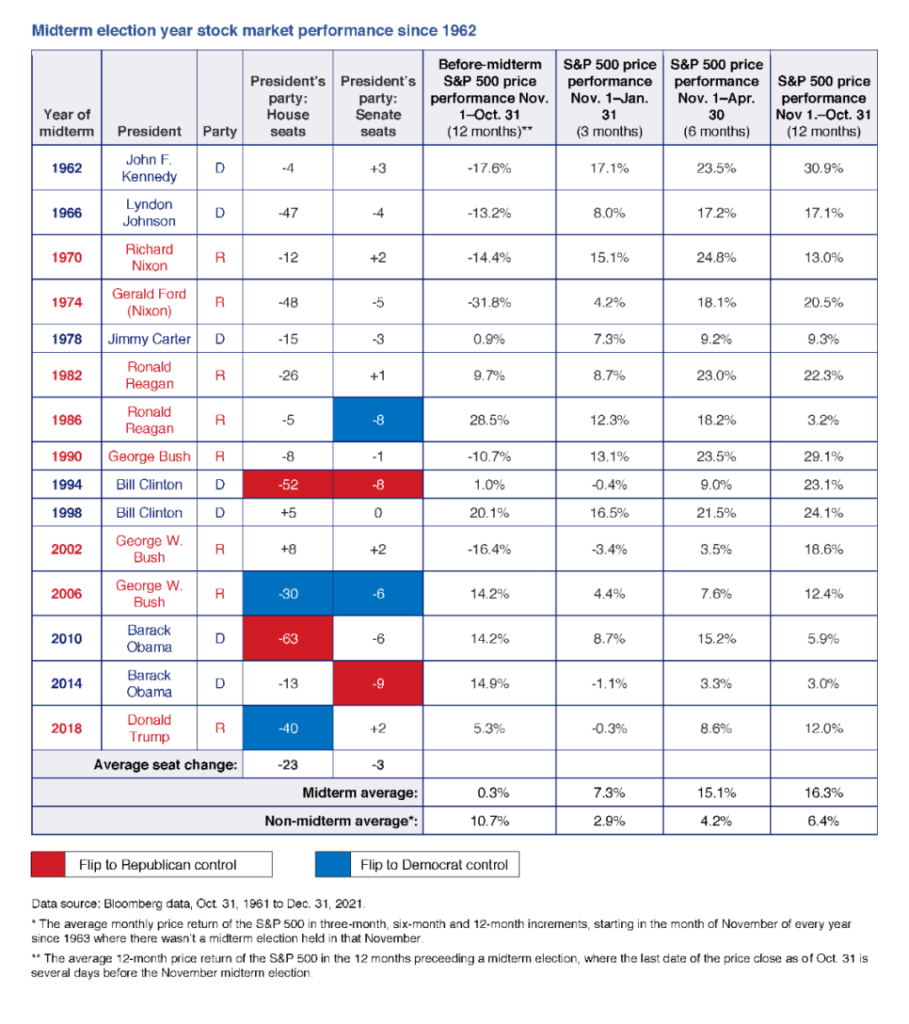

而且即便是最壞的打算來看,中期大選後的3個月開始,一直延續到2024年初,美股的表現依然會有機會強於中期大選前,因為從時間來看,中期大選的後三個月也就是2023年3月正好是美聯儲在2023年的第一次加息結束後,而三月即便不是已經停止加息就是最後一次加息,因此對於風險市場來說未必不是復蘇的開始。

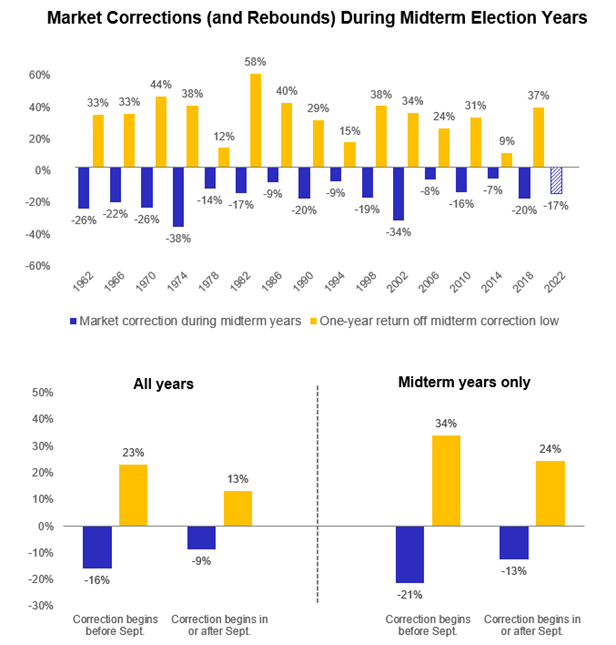

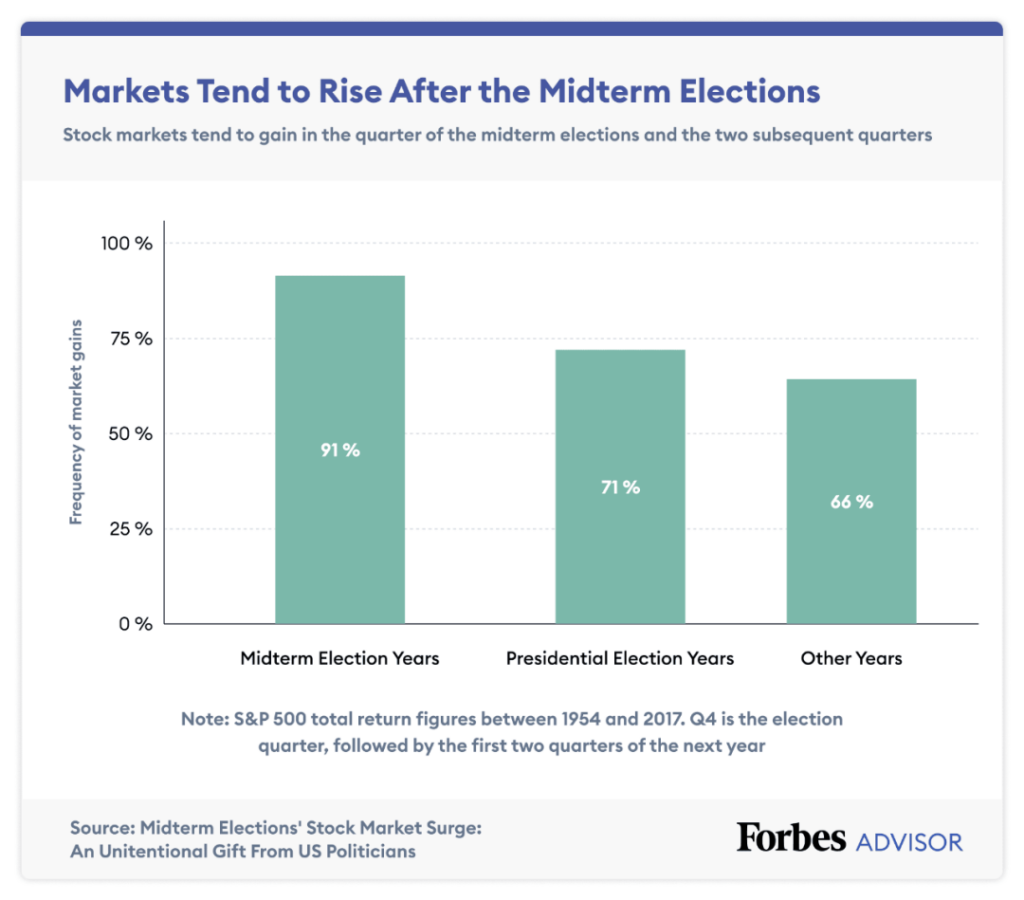

而且通過前56年的14次中期大選總結來看,在中期大選前美股跌的越厲害,在中期大選後,美股反彈的就越厲害。而對於和美股甚至是納指高度重合的BTC和ETH來說,這應該也是一個開始復蘇的機會,對於習慣右側買入的小夥伴來說,這是又一個建倉的機會,而爆發點肯定還是要從降息開始,這就要看CPI走勢。

綜上所述,從各個方面來看九月份風險市場的走弱已經是在所難免了,轉折點就是十月和十一月的兩次公布的CPI數據,其中核心CPI需要更加註意,而對於風險市場的底部來看,很有可能會發生在十月份,重點關註十月份的核心CPI,可以確定第一次抄底的時機。而在這之前除非有極端事件發生,否則我個人不會下場。

而美國的中期大選對於風險市場來說最關鍵的依然是是否能夠延續歷史中56年的中期大選後美股的上漲,而目前並沒有太好的結論,只能是走一步看一步了,但不論如何,2024年應該會是一個好的開始,只是能夠上漲多少就說不準了。但再差應該也不會差過今年。

熬夜趕完的這篇推文,希望可以對大家有所幫助,這篇文章裏也沒有BTC和ETH的鏈上數據,因為我覺得起碼在周末前,鏈上數據的意義都不大了,都是情緒上的作祟,也只能繼續跟著納指走,而從現在來看,美股閉盤後納指期貨是維持著震蕩下行的趨勢,所以BTC和ETH想要觸底反彈只能等納指止跌以後。

切記,在大的宏觀情緒面前,盡量不要和趨勢做對。