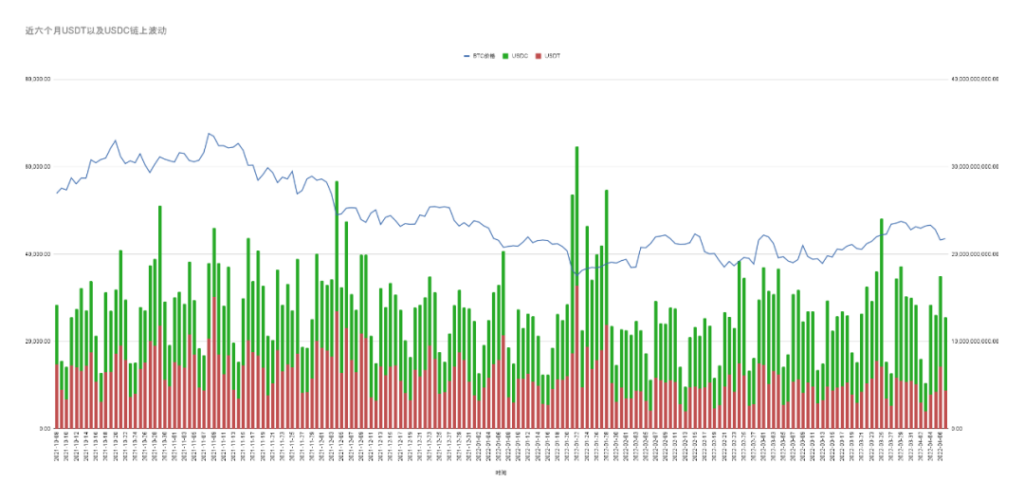

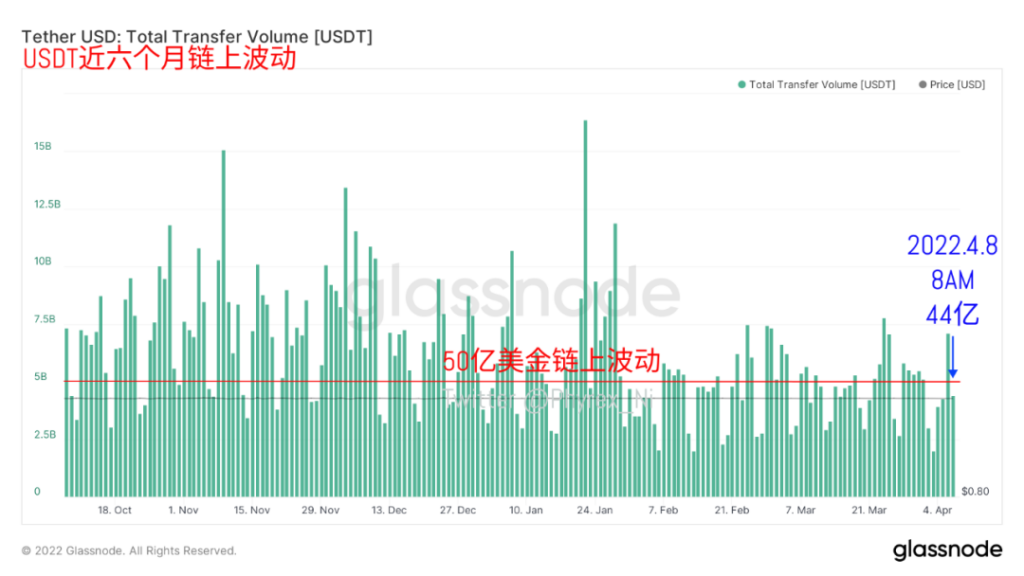

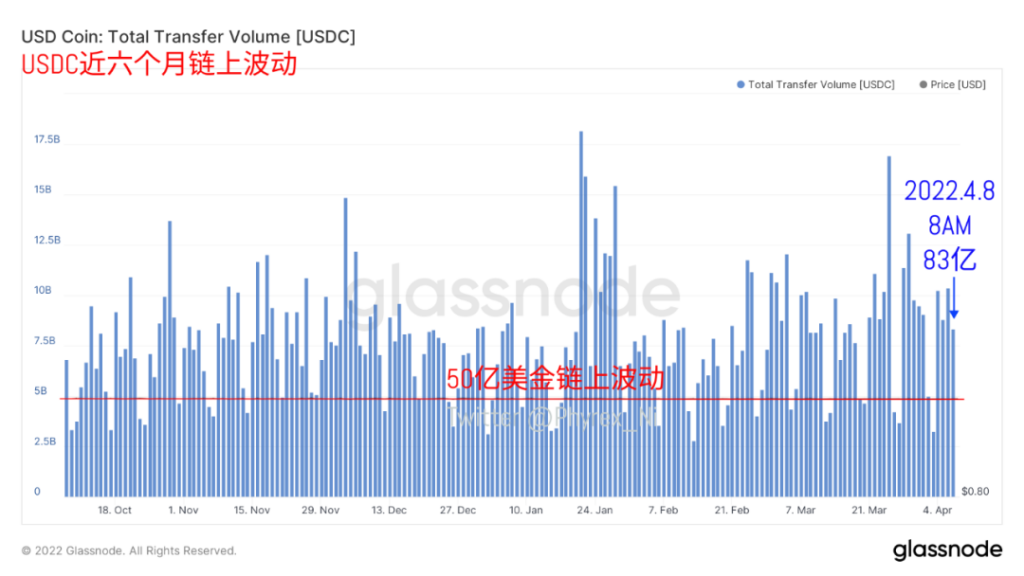

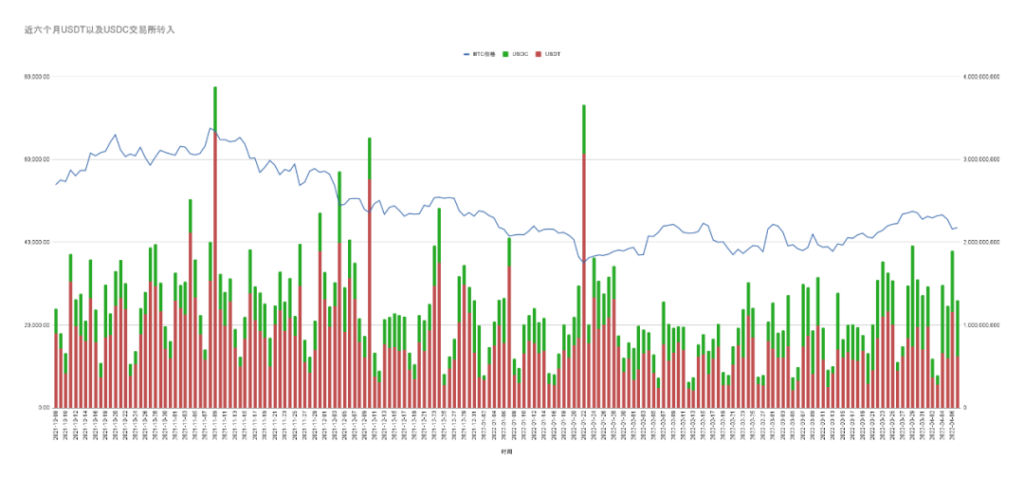

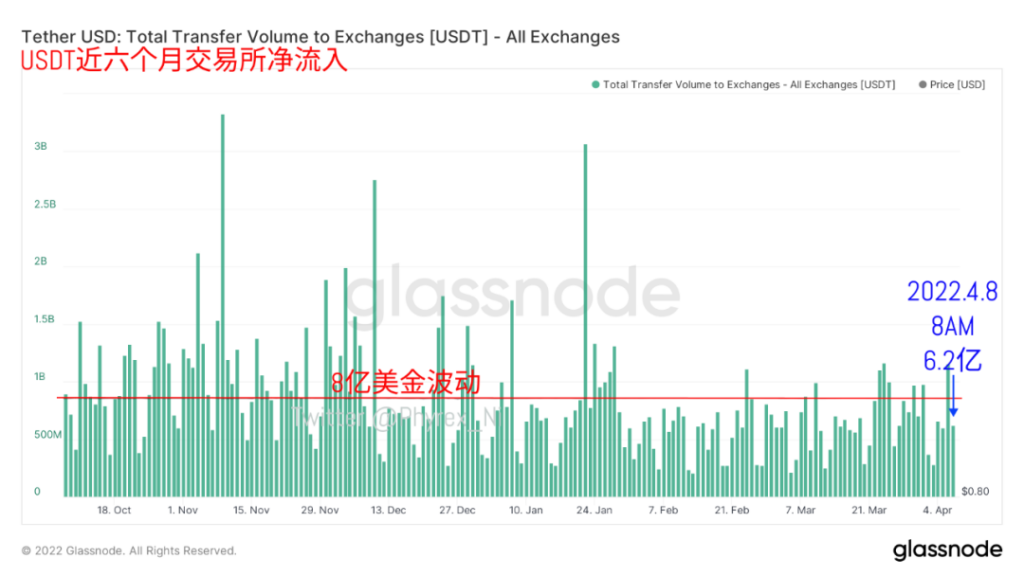

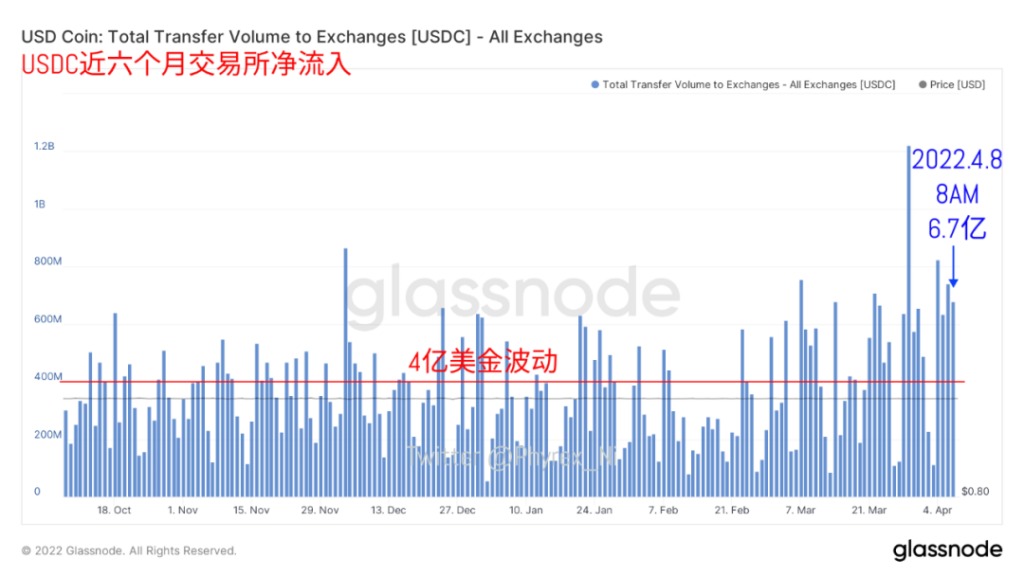

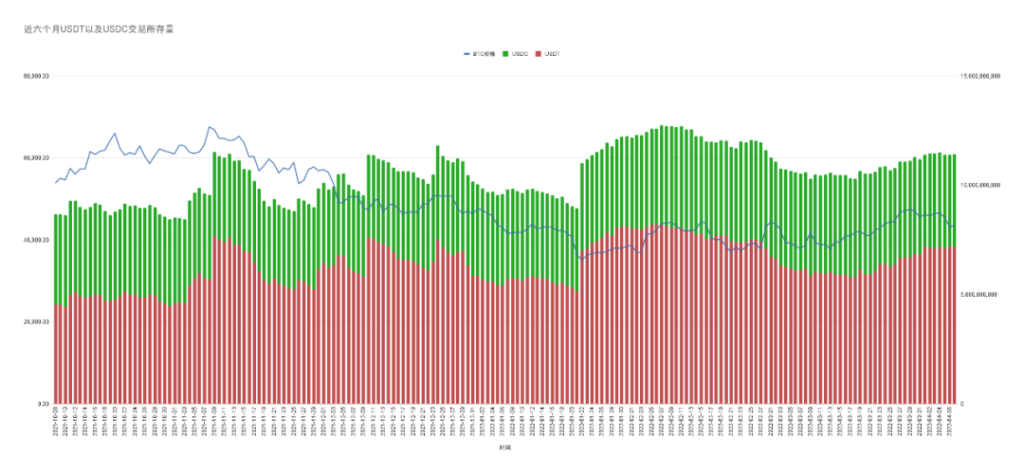

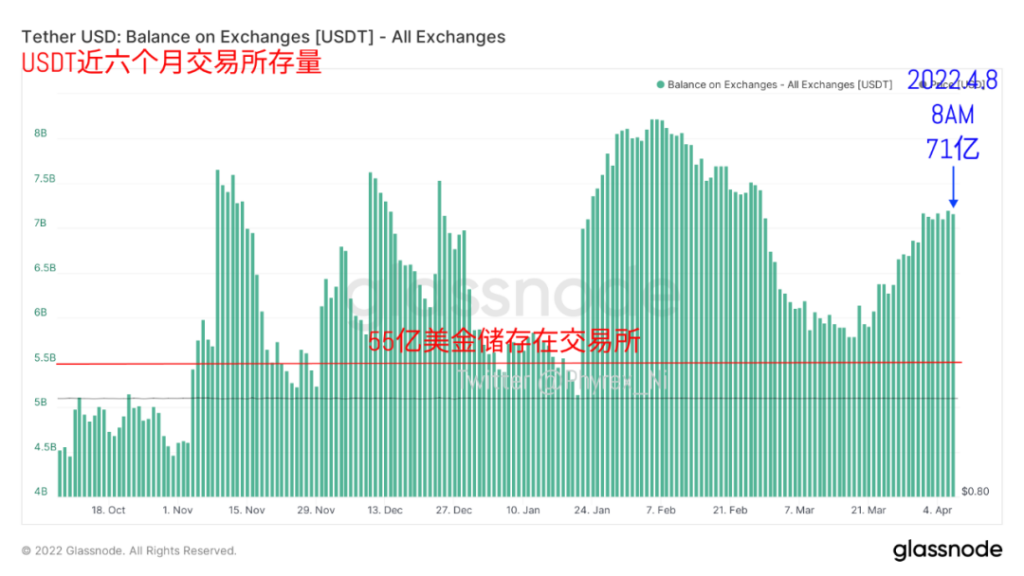

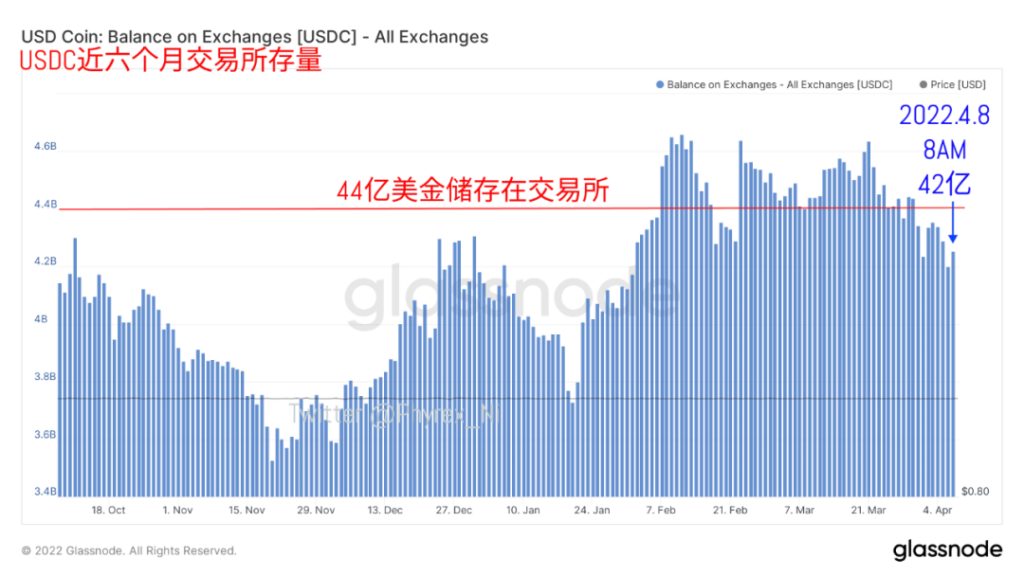

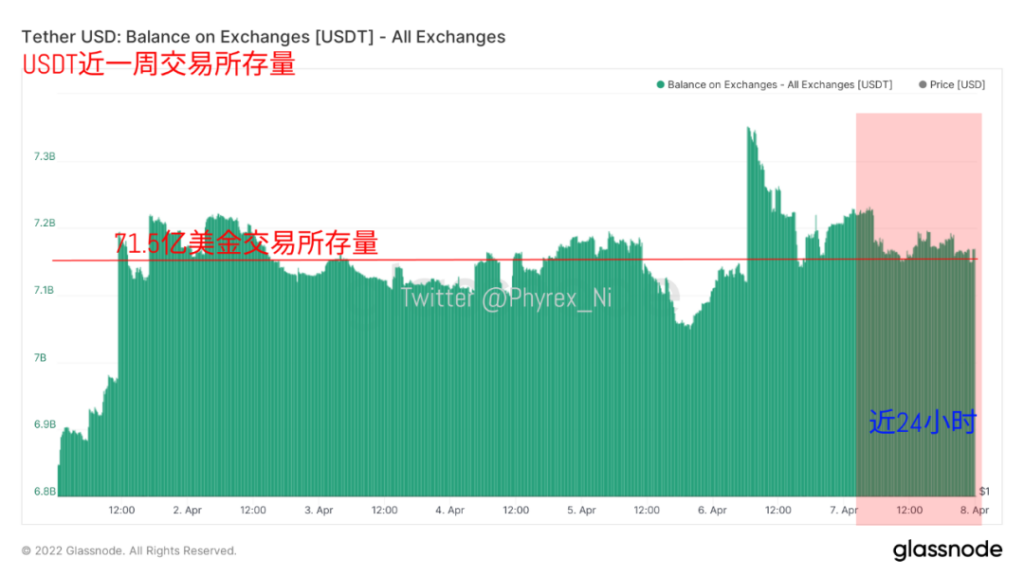

截止到今天早晨八點的資金信息,前幾天因為我們重點分析了資金的意圖以及資金的規律,所以對於今天資金大幅下降也應該是在意料之中的,畢竟對於目前不論是USDT還是USDC的主力資金來說,控盤以及嘗試築底才是最重要的,尤其是當底部已經支持住的時候,下邊需要的就是用資金來做好托底並尋求反攻機會。

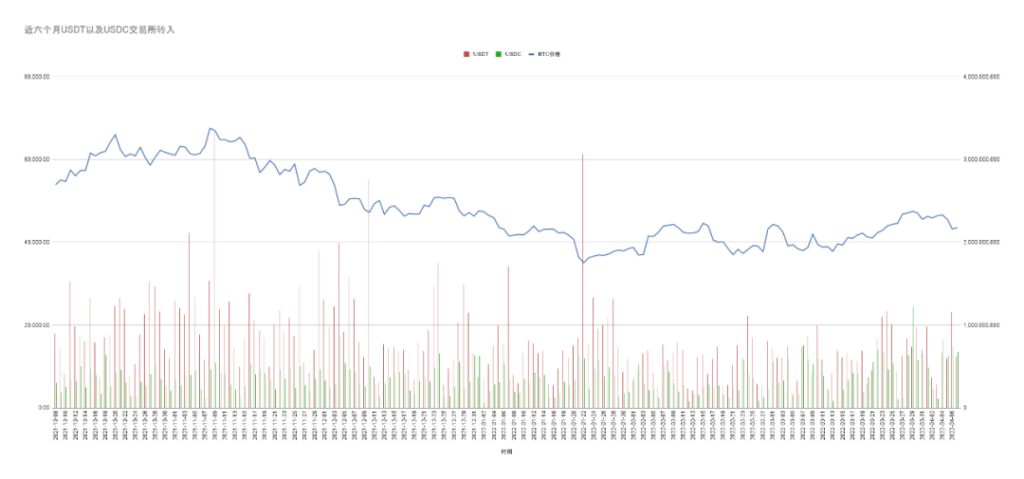

當我們明確主力資金的意圖後,就可以通過盤面的走勢來判斷主力資金的需求,所以我們也可以清晰的看到,當主力資金的目的達到的時候並不會浪費每一分錢在市場中,並且通過市場自我調節的方式來帶動情緒的穩定,所以對於USDT和USDC的轉入交易所資金來說,只要能維持BTC和ETH的價格在築底位置就足夠。

如果目前的資金確實是按照我們分析的劇本來執行的話,接下來雖然築底線相對比較穩定了,但是主力資金一天沒有增大資金的輸出一天就還會是處於震蕩的狀態,而對於目前USDT或者USDC的銷毀量來說不需要過多的關註,因為目前已經發行的資金總量已經足夠將BTC和ETH打一個新的高度,而銷毀量實屬正常。

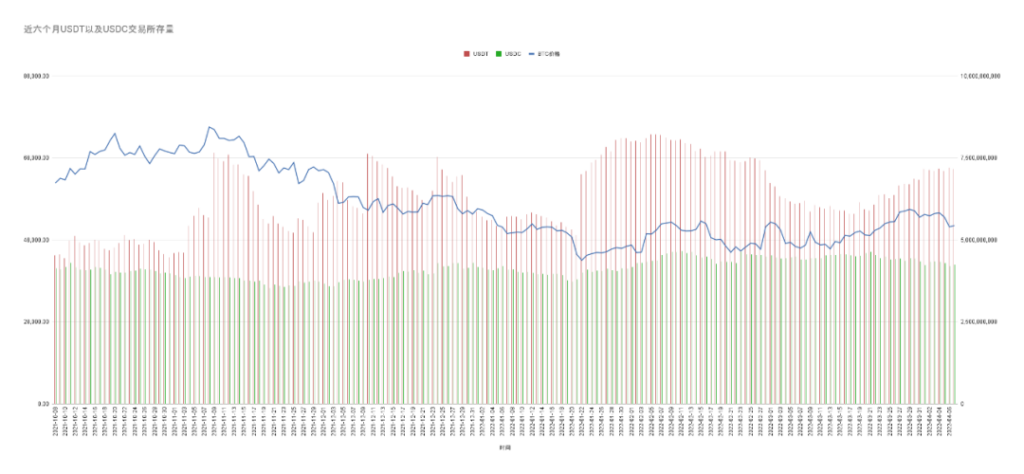

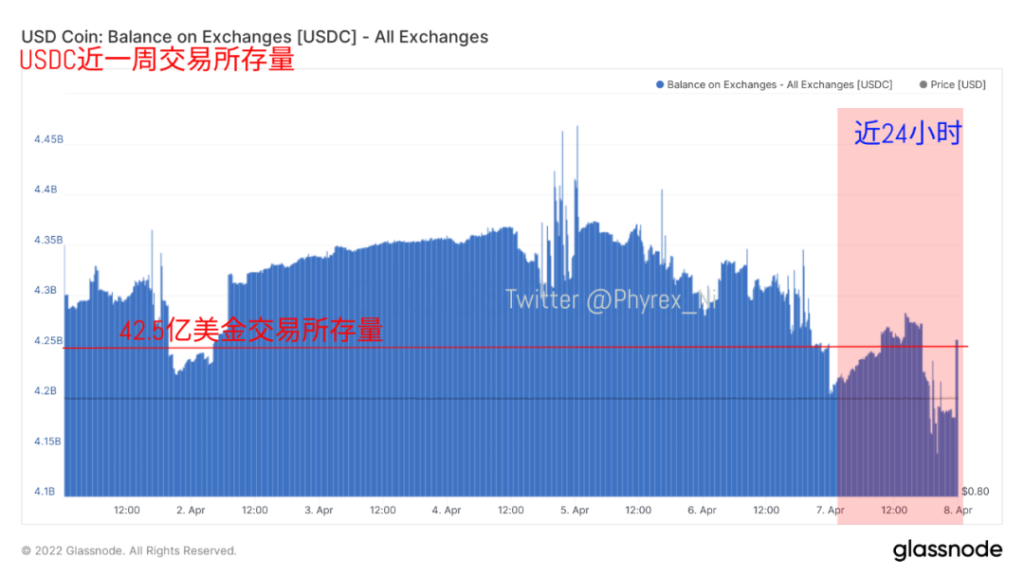

對比今天的交易所存量資金的日線數據也可以比較明顯的發現,USDT作為成交的主力,在托底的價格上使用率會更多一些,所以存量資金有稍許的減持,而USDC承擔的作用相對來說少了一些,並且轉入交易所的資金量又高於USDT,所以存量的更多堆積也屬於正常,畢竟對於目前的主力資金來說,夠用就好,不需要上攻。

切換到交易所存量資金的十分鐘數據上也可以看的比較清楚,USDT持續處於輸出的狀態,相對比較平穩,配合昨天的BTC盤面和成交量也可以發現,確實守死在42,000美金左右,而USDC的增減持都很明顯,尤其是在時差交接時的補完缺口,也是告訴我們USDC的主力資金仍然還有余量。目前欠缺的就是市場的情緒。

通過最近的資金分析,可以更加看清楚目前主力資金的意圖,同時也需要更加的小心,目前的一切築底行為都是主力資金的功勞,一旦資金撤離或者對於該價位的築底不滿意,又或者是政治因素的導向,都會讓目前的盤面發生變化,所以在情緒沒有被FOMO起來之前,都不是很好的下場時間,尤其是對於合約來說更是。

——————BTC行情——————–

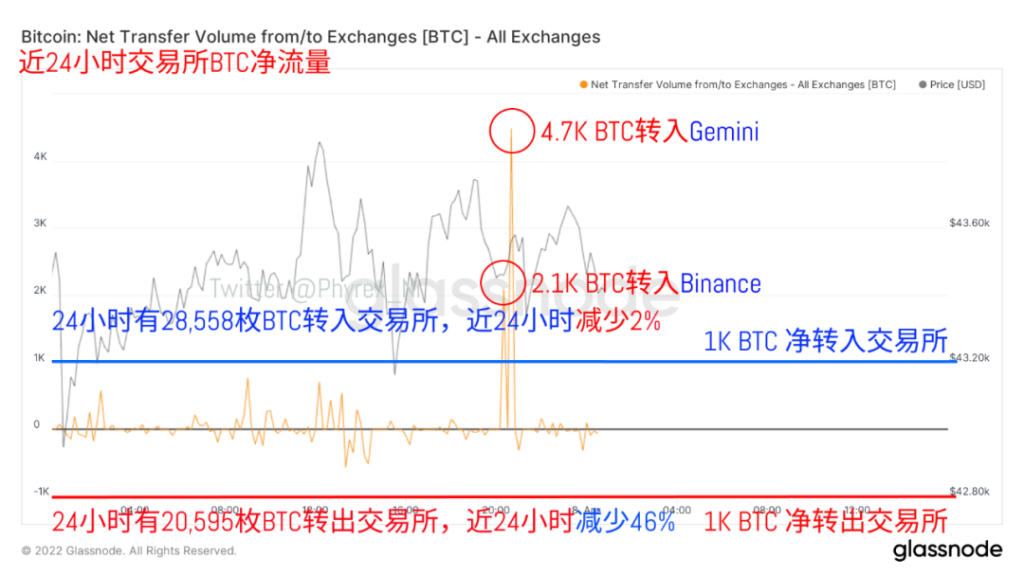

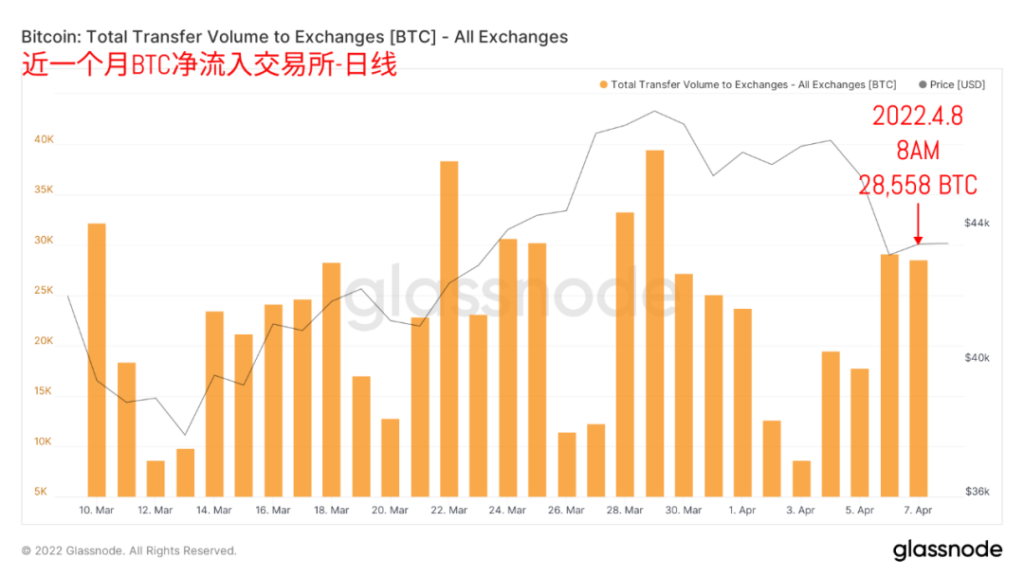

今天淩晨突然轉入了相對較多數量的BTC到交易所,這是近一個月以來非常罕見的情況,雖然是通過兩個不同的交易所轉入,但是時間相距很近,很有可能是同一用戶的較大規模減持,但沒有被消化是有可能僅是轉入交易所,或目前處於較高價格掛單的狀態。而且到現在小夥們也應該很清楚存量多少的重要性。

通過交易所凈流量可以看到,目前轉入轉出並不是非常高的量級,主要是因為資金水平的降低,但是突然大幅轉入的BTC就成為了一顆不確定的炸彈,而且目前可以明顯的看到轉入交易所的籌碼已經較大程度的領先於轉出交易所的提現。雖然只有8,000多枚的余量,但是放在資金並不充足的現在也會帶來較大的風險。

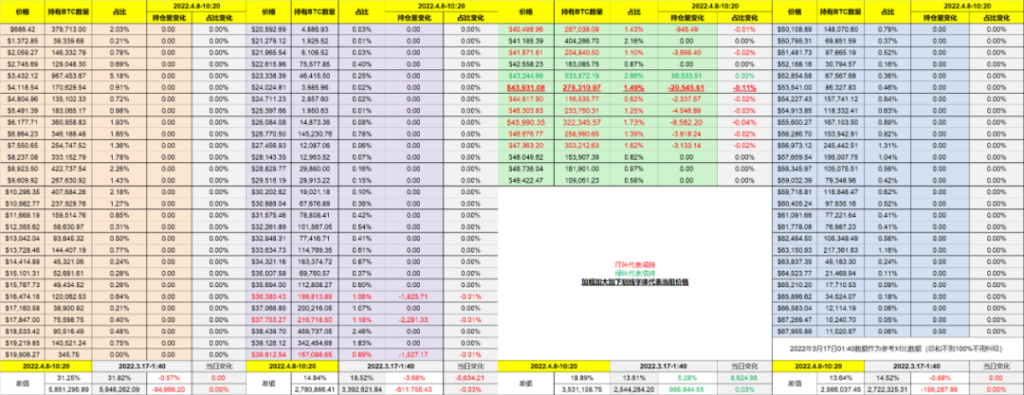

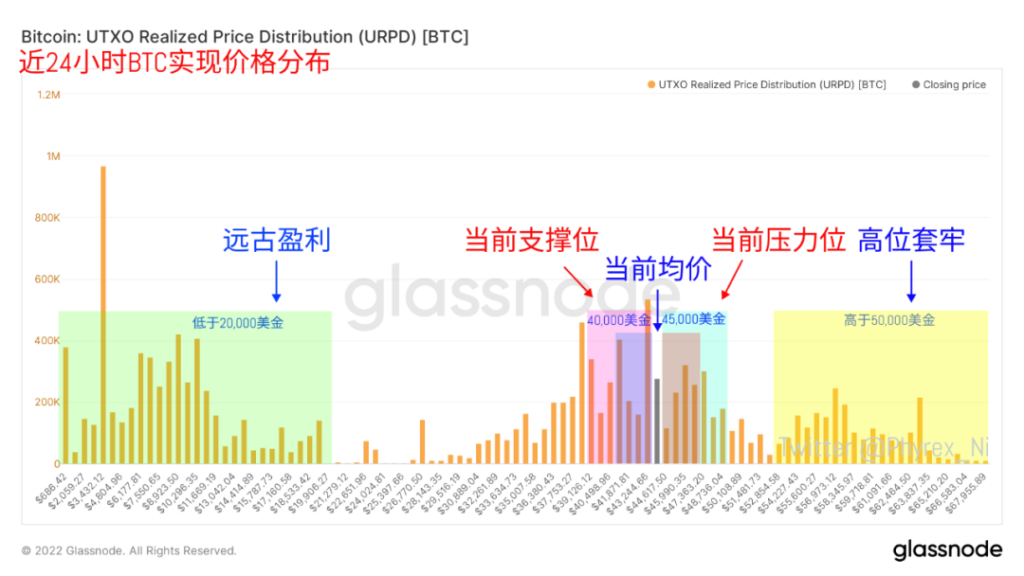

截止到今天上午10點20分的BTC持倉價格分布,我們可以發現一個很有趣的事實,那就是拋壓在大幅度的降低,相比於昨天同期的數據,今天的拋壓從各個方向都在減少,兩邊的極端價格完全沒有占比的變化,40,000美金和43,000美金下方的獲利籌碼的地址變化也在降低,從而得出整體的獲利籌碼減持都在減少。

雖然43,000美金上方的虧損籌碼依然是地址變化的主力,但和昨天高強度的拋壓比起來已經減少了,而拋壓的減少正是市場情緒在逐漸回歸的征兆。雖然發生轉移的BTC在日線層面看是差不多的,這是因為時間計算的原因,實際上從昨天晚上23點55分到現在實際的拋壓已經開始減少了,相信這麽走下去,明天的數據就會有大幅的減少了。

——————ETH行情———————

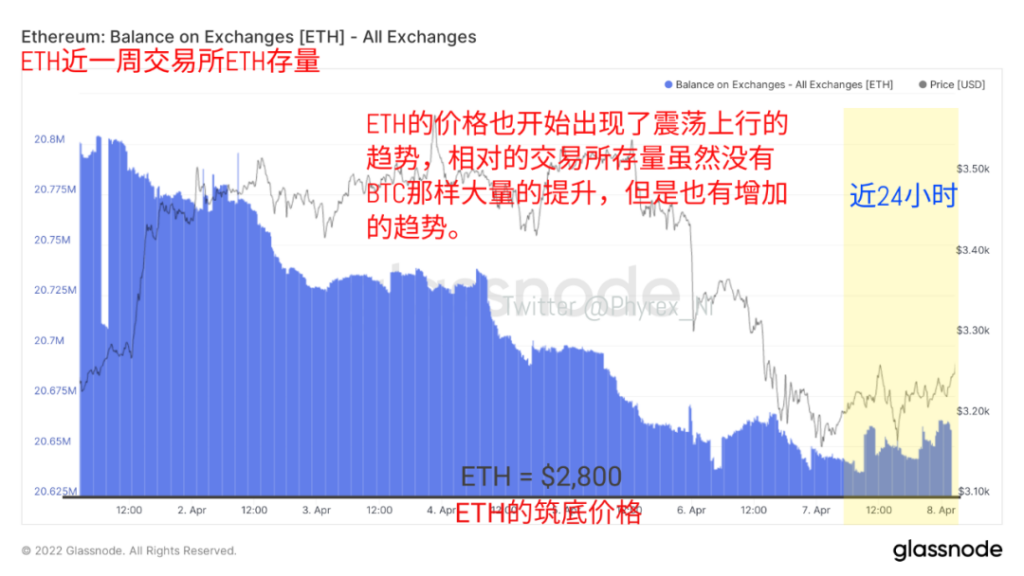

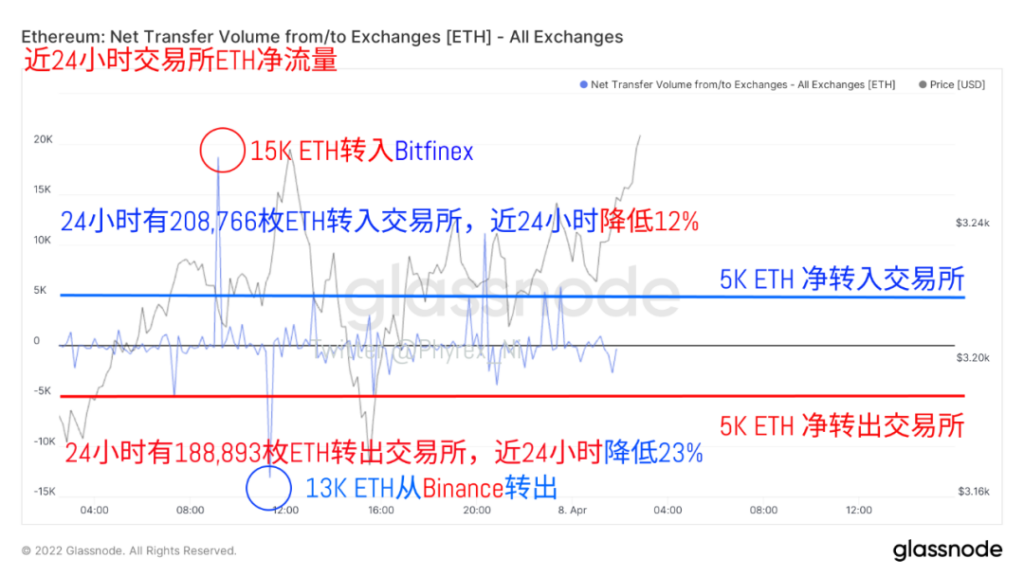

白天ETH的情況也和BTC一樣,情緒開始有了明顯的回升,伴隨情緒回升的還有價格的回升,但是也發現了和BTC同樣的問題,就是交易所的存量還是有了堆積的趨勢,通過交易所的ETH凈流量可以發現。雖然拋壓是在降低,但是隨著資金的減少,從交易所轉出的提現也在降低,而且轉出量開始低於轉入量。

在ETH的鏈上轉移方面,我們可以看到,隨著價格在低位的震蕩恐慌的情緒是在加重的,轉移的籌碼繼續向更年輕的方向移動,還好目前開始有了價格回升的趨勢,才使得恐慌的情緒有所緩解,通過SOPR的數據可以看到隨著價格的回升,轉移的籌碼開始出現了盈利,但還沒有發現大規模的長期持有ETH轉移的情況。

—————–持倉分析——————–

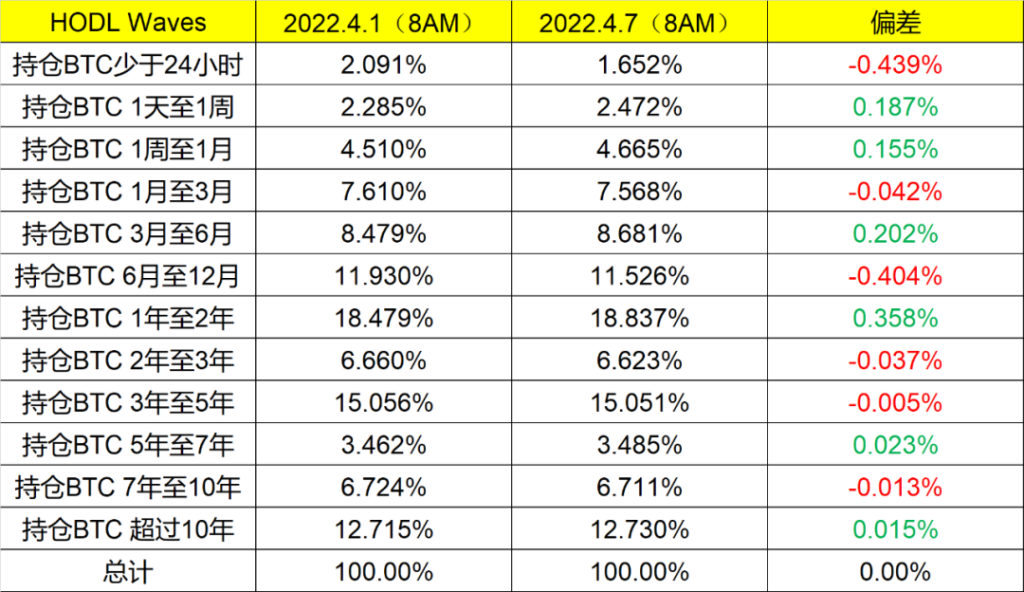

月初到現在正好一周,也正好最近兩天發生了蠻強的下跌,正好也看看BTC在這一周中發生的持倉時間變化。這裏就稍微復雜了一些,首先我們能看到除了持倉在24小時之內的BTC外(一般會視為交易所的熱錢包地址),短期持有的BTC中,只有持倉在1個月到3個月的籌碼是處於減持的狀態。

這段時間對應的是下圖中黃色區域,而上方紅色代表了這段時間的虧損成本,下方綠色區域代表的是這段時間的盈利成本,所以通過這張圖我們可以清晰的看到,持倉1個月到3個月的期間的BTC是短期內利潤最高的區間,幾乎這段時間內任何時候買的BTC都是盈利的,所以在價格發生劇烈下跌的時候,減持也是正常。

而長期持有的BTC數據中可以發現,持倉6個月到12個月的籌碼是處於減持的最大部分,雖然也有部分的BTC上升到了持倉1年到2年的區間,但相比還是減持的更多。也就是圖中的深綠色的區域,這段時間中雖然也有盈虧的籌碼,但是總的來說盈利的比例會多一些,但是隨著時間的推進,這部分的籌碼也在逐漸的減少。

同理這個範圍能本來是等著在拉回到60,000美金或者期待新ATH的BTC持倉者隨著市場的逐步走低,漸漸的失去了信心,所以在上升的區間他們可以不去賣,去賭一個未來,但是當價格處於較大幅度的下跌時,這部分的籌碼就坐不住了,畢竟目前還是處於盈利狀態,再過一段時間就不好說了,所以減持也是正常。

持倉在兩年以上的BTC減持本身也是很少,而且其中也包括了交易所的冷錢包,而且交易所的存量也是在逐漸降低的,可以認為這部分的減持就是交易所的冷熱互轉,不需要太糾結。截止到今天早晨八點,長期持有的BTC占總流通量的74.963%,略低於上周的75.026%,但仍然可以知道長期持有的BTC占有主要地位。

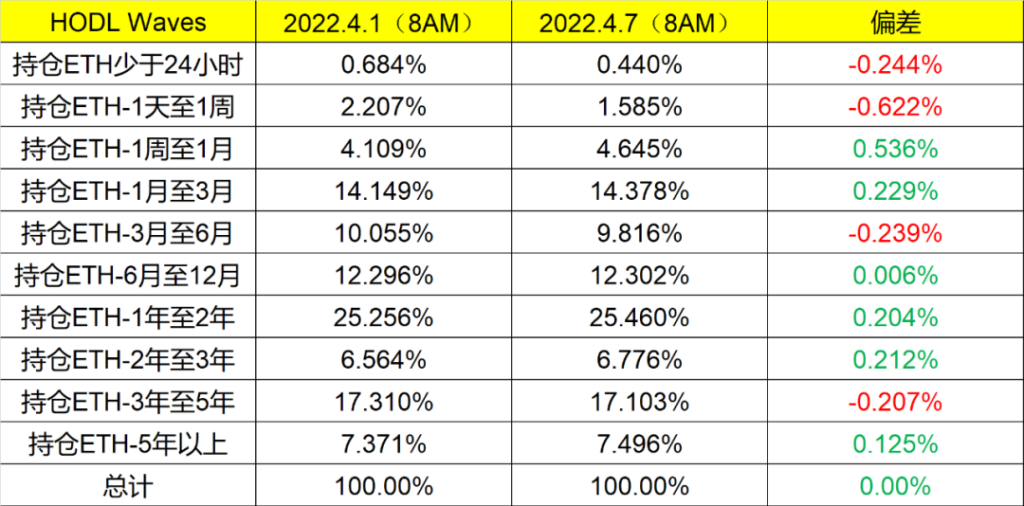

前邊我們看完了月初到現在整整一周的BTC持倉時間分布,現在再來看看這一周的ETH持倉時間分布,和BTC的數據相比ETH的數據也簡單很多,分析起來也更加的方便,首先就是短期持有的減持,主力是持倉一周以內的ETH,這一部分其實不少的比例都是在交易所的熱錢包中,這些減持幾乎就是用戶提現。

另外的短期持有ETH的減持是在持倉三個月到六個月的籌碼,也就是圖中的淺藍色,這裏就完全和BTC不一樣了,BTC的減持大量的都是已經獲利的籌碼,而ETH的減持區域是上方的虧損籌碼,反而盈利籌碼是在持續增加的,並且相比來說,這個區間的減持也不算多,而寧願虧損也要減持應該是因為對於後市的不看好。

而長期持有的ETH可以非常清晰的發現,只有持倉三年到五年的籌碼才出現了減持的狀態,而這個位置和區間也是包括了交易所的冷錢包,配合我們了解的交易所存量在降低的現實,基本可以判斷這部分的減持就是交易所的提現。其它的長期持有區間都是在增持的狀態。

至此,我們可以知道截止到今天早晨八點為止,長期持有的ETH占流通總量的69.137%,高於上周同期的68.797%,可以發現更多的ETH是在向著長期持有(超過155天沒有移動過)者靠攏。