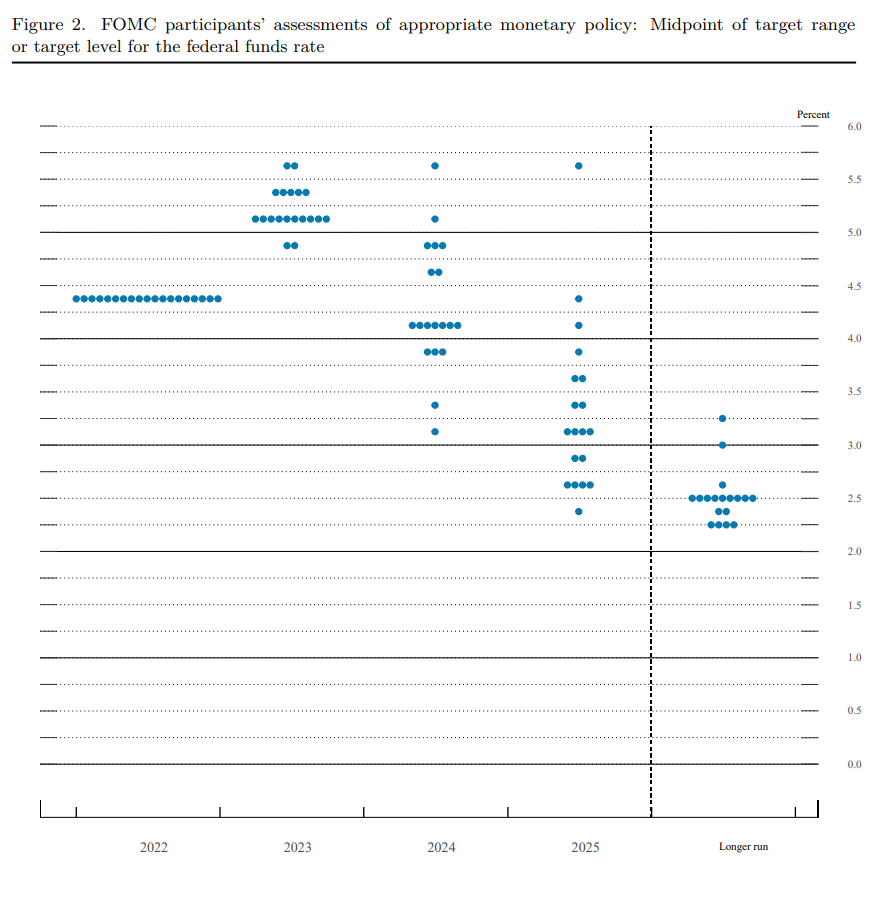

隨著今天淩晨的加息和點陣圖落地,2022年美聯儲的第一階段加息工作也確實是完成了,從目前的點陣圖預測來看,相比九月份的4.6%提升了0.5%達到5.1%。這也就意味著在2023年3月前,美聯儲預估的終端利率就是5.25%。而今天的加息50個基點後,當前的聯邦基金利率提升到了4.5%,仍有75個基點的空間。

雖然鮑威爾在今天答記者問的環節並沒有明確的給出2023年2月加息的幅度,但目前市場給出的預期仍然是加息25為主。不過鮑威爾也有講,對於2月的加息以及3月的點陣圖更多的還是要看接下來的非農數據,尤其是就業和工資會是美聯儲重點關註的對象,甚至是失業率都已經不再作為主要的考量。

Twitter @Phyrex_Ni

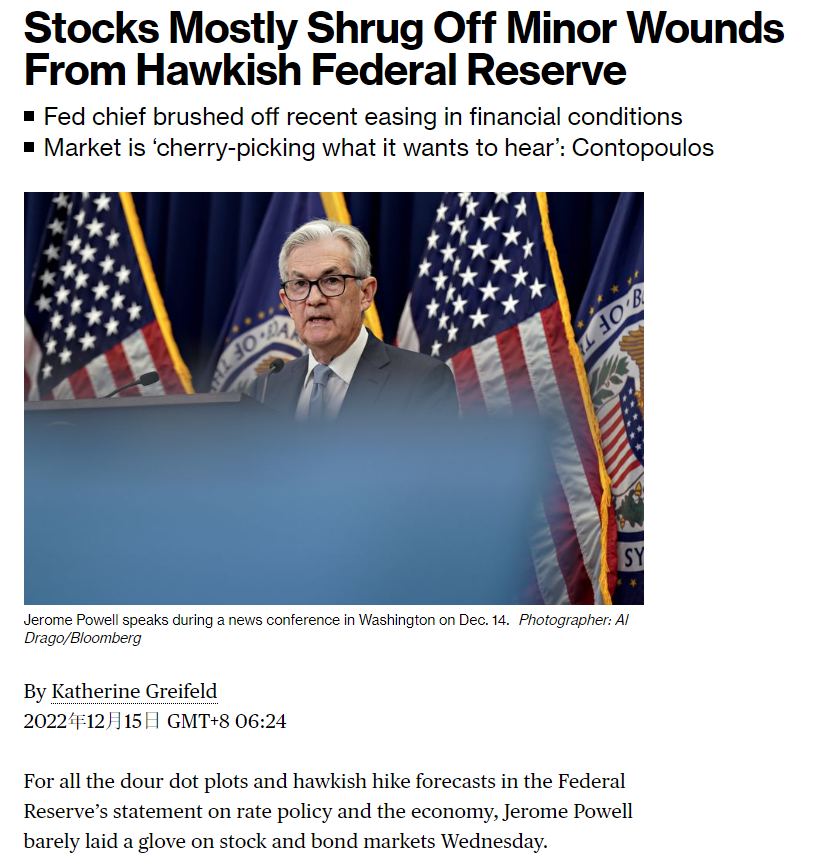

風險市場給出的回應非常的直接,到美股閉盤為止,道瓊斯指數,標普500指數以及納斯達克綜合指都是下跌收盤。跌幅已經完全抹平了昨天CPI上漲的幅度,而相比鮑威爾在11月的講話來看,這次的講話會更加的鷹派一些。尤其是認為目前的CPI數據仍然不能證明通脹已經得到控製,尤其是房屋相關指數並未出現下降。

另一個需要關註的數據就是在前天的CPI數據下跌後,開始有投資者在博弈美聯儲是否會開啟提前的減息措施,從今天鮑威爾的講話來看,幾乎沒有可能。甚至是在2024年的終端利率,美聯儲的定義都是在4.1%,要知道今天在12月加息後才是4.5%。而2024年的4.1%就意味著2024年的減息並不會高於1.5%。

而這帶來的直接結果很有可能就是美聯儲在2023年的終端利率未必就是5.25%。而且鮑威爾在回答中也說了,不能排除美聯儲在2023年3月繼續提高終端利率的可能。這句話就將2023年6月的利率提升到了5.5%左右。這幾乎已經是市場預期的上限了。所以這次鮑威爾的講話引起了眾多投資者的不滿。

其實從這次的點陣圖中就可以明顯的看到,19位委員的投票中,認為4.75%就可以的占了兩票,認為5%應該是當前上限的占了最多數,為10票。這12位票委都是屬於偏鴿派一些,而提議5.25%的占了5票,最後5.5%的占了2票,這7位票委就更加的鷹派一些。估計投票5.5%中的一位就是鷹王布拉德了。

所以點陣圖算下來對於終端利率的預期就是5.09%(5.1%),所以擡高本次終端利率的並僅僅是因為兩位投票5.5%的票委,即便是這兩位將選票投註在5.25%,最終的利率也會在5.06%(5.1%),更主要的原因還是投票4.75%的票委太少了,也就是鴿派的美聯儲票委太少了,這也讓我們看出了目前美聯儲仍是鷹派在主導。

昨天在分析CPI的時候我們也說了,在CPI的數據公布後,彭博社的分析師就認為如果沒有連續三次以上的較大幅度CPI減少,美聯儲是不會輕易認為通脹確實得到了控製,而從今天鮑威爾講話來看,雖然沒有提到三次下降,但也表示出雖然連續兩個月通脹下降的數據比較喜人,但仍沒有明確的跡象表明通脹不會反彈。

甚至還認為在2023年初可能通脹就會出現反彈的跡象,同時也像我在昨天分析的那樣,鮑威爾也在關註房屋指數是否能夠像市場反應的一樣下跌,所以對於2023年是否能夠繼續延續CPI的降低,並且讓美聯儲放心,那麽房屋指數的下降是必不可少的。而這就要看勞工統計局的統計采用數據問題了。

而另一個需要讓我們更加關註的問題就是美聯儲下調了2023年和2024年的GDP增速,尤其是2023年的增速僅為0.5%。而該數據對於風險市場來說則解讀為經濟衰退的可能,雖然鮑威爾仍然認為軟著陸在強勢的就業環境下是有可能發生的,並且不認為通脹會必然發生。但講話後兩年期和十年期美債的倒掛就給出了答案。

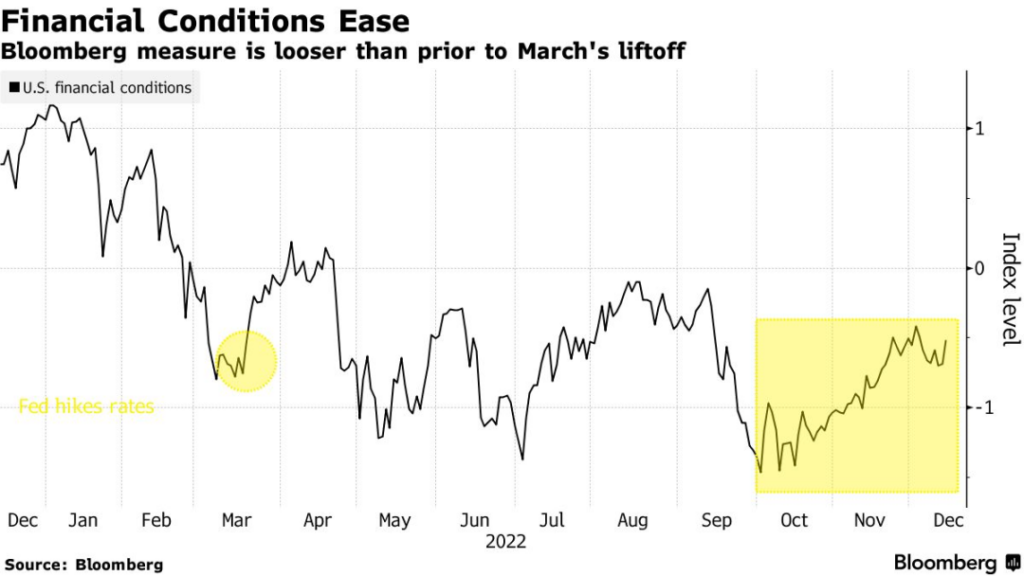

其實從今天公布加息前風險市場的走勢就已經註定了美聯儲會更表現更加鷹派的原因,從11月2日的加息決議以後標普500就上漲了7%,創下了自2020年6月以來在加息會議期間的最好表現。而對於美聯儲來說風險市場的過度解讀以及在抑製下增漲是不利於控製通脹的,因此起碼在口頭上的更加鷹派就是難以避免的。

而由此導致的後果就是風險市場對於美國進入經濟衰退的預期在繼續加大,之前雖然已經有機構表明美國必然會在2023年進入經濟衰退,但對於衰退的周期以及美聯儲的轉向還有一定的期待,但從目前的趨勢來看,如果美聯儲真的要在2024年都保持4.1%以上的利率,那麽別說衰退是必然發生,就連衰退的時長都不會短。

也因此,風險市場在進入2023年以後的博弈就會被迫從CPI和PCE的數據轉變為非農,工資以及衰退的博弈。而這次將會更加的困難,尤其是美聯儲預測在高利率的情況下2023年的失業率會提升到4.6%,並且將這個失業率保持到2023年的結束,而現在的失業率才3.7%,就意味著美聯儲轉鴿的可能在近期依然很低。

而更加有意思的是,這次明顯的感覺到風險市場雖然受到了加息影響的震蕩,但影響並不強烈。尤其是更多的機構和投資者表現出對於美聯儲一意孤行的不滿,甚至在鮑威爾較為鷹派的發言後市場還有逆勢上漲的趨勢。這都是市場在挑選自己想聽的,並且有更多的投資者認為這又是一次美聯儲的預期管理。

今天也有很多小夥伴問我是否會改變之前給自己製定的建倉方案,從今天看到的數據情況來說,我應該是不會變,也就是暫時還不考慮新建倉。主要的原因有兩個,第一個是目前風險市場的價格並沒有隨著美聯儲的鷹派而出現大幅的下跌,截止到早晨7點,納指期貨開盤後依然是小幅上漲,這並不符合美聯儲的預期。

如果風險市場繼續上漲的話,並不排除美聯儲會用更加鷹派的手段來做預期管理。其次是因為隨著2022年的結束,美聯儲也結束了第一階段的加息,這確實是利好,但這份利好可能只會延續很短的時間,2023年1月還會公布2022年第四季度的美股財報,蘋果和特斯拉應該都不會太好,亞馬遜和谷歌也有裁員的動靜。

最後也是最麻煩的地方就是隨著美聯儲的加大終端利率的力度,之前預測可能會在2023年第三季度出現的經濟衰退是否會提前出現也是一個未知數。尤其是美聯儲自己都沒有信心可以在2023年控製好通脹,就別說經濟衰退來臨時美聯儲會選擇頂著高通脹放水,這就導致了這次的經濟衰退可能難會像2020年那樣快速度過。

而最終是否會造成風險市場的繼續探底我並不知道,而且相對於這次的建倉來說,小夥伴應該知道我已經是「滿倉」的狀態,這次的建倉也只是用2022年的工資再來而已,所以並沒有急迫性,反而更加註意的是資金的利用有效性,畢竟持有穩定幣的時候可以繼續去做套利。而被套後按我這種交易性格,大概率會繼續拿著。

當然我肯定會錯過很多機會,這是必然的。但每個人都有自己的交易風格,我目前求的是更穩,而不是更多的去博弈,因為我有其它的盈利途徑所以並不全靠建倉來獲利。這才是我能比較保守的原因,而不是代表我的思路就是正確的,是否建倉,在什麽位置建倉還是需要有自己的投資邏輯。並且去貫徹自己的投資邏輯。

而我的建倉思路也會一直在調整,現在不建倉並不代表近期都不會建倉,如果發現了更加合適的機會,或者是美聯儲確實只是「口舌之利」,我仍然會有建倉的打算。到時候我也會繼續公開我的思路,短期來說可以先看一月份的非農數據,畢竟鮑威爾都說了,就業和工資才是目前美聯儲最需要考慮的問題。

另外從今天美聯儲加息情況來看,影響的並不僅僅會是美國的股市,大概率在亞洲盤前就會出現震蕩,開盤後不論是港股還是亞洲其它個股可能都會收到美聯儲鷹派的影響,尤其是恒生指數不知道是否還能維持連續上漲的趨勢。而且這次的利空在一月份的非農數據出來前(尚未公布時間)應該很難有政策上緩解的余地。

相對於還處於博弈中的美股來說,美元指數的走勢就更加的清晰一些,雖然確實在點陣圖公布後美債也出現了收益率上升,資金外逃的情況。但總的來說DXY是處於持續下跌的狀態,當前繼續回到了104的下方,這代表了即便是點陣圖中顯示終端利率的增加,但多25個基點仍然難以改變美元階段性見頂的預期。

而且隨著華爾街情緒的恢復,認為美聯儲就是在PUA的情況下,兩年期和十年期的美債收益率也開始降低,這都代表著風險市場對於美聯儲的不滿,接下來的走勢我們並不知道,所以很有可能暫時觀望才是最好的應對方案。

總結:美聯儲的鷹派作風幾乎抹平了CPI利好數據後美股的漲幅,尤其是鮑威爾在講話中偏於鷹派的發言,更是將就業率和工資作為影響通脹的主要原因。而面對美聯儲階段性的終端利率上調到5.25%並表示不排除繼續上調可能性後,風險市場的投資者開啟了新一輪和美聯儲的博弈,目前還勝負難料。

但從幣市的角度來看,雖然BTC和ETH的價格繼續保持較為堅挺,但情緒上也是受到FUD和宏觀政策的影響,所以對於我個人來說,目前未必是合適的建倉機會,但卻不代表我就是正確的,只是因為我有更多的投資途徑以及偏向於保守。對於Binance的資金問題,有興趣的小夥伴可以看我昨天晚上的視頻,會有收獲的。