FTX暴雷是最後壓軸了?創投Placeholder合夥人:加密市場可能觸底的5大理由

[ad_1]

風險投資公司 Placeholder 的合夥人 Chris Burniske 昨(18)日接受《Bankless》Podcast 專訪時表示加密市場最糟糕的時刻已經過去,認為市場很有可能已觸底,並歸納出他認為迎來觸底的五大理由。

(前情提要:比特幣跌破2.1萬鎂;Capriole Investment:BTC或已觸底、進入4年1次的投降地帶)

(前情提要:觀點|比特幣和 DeFi 最大主義者如何看待 FTX 崩潰?)

2022 對加密貨幣產業可謂是殘酷的一年,年中以來 Terra、三箭資本(3AC) 和 FTX 最近的轟然倒閉造成了嚴重破壞。加密貨幣市場總市值從去年峰值失血了 71% 以上,蒸發價值超過 2.2 兆美元。

當許多人對加密貨幣的未來感到悲觀的現在,風險投資公司 Placeholder 的合夥人 Chris Burniske 接受《Bankless》Podcast 專訪時表示加密市場最糟糕的時刻已經過去,並轉為看漲,認為市場很有可能已觸底。 Burniske 是個經歷過數次加密市場週期的 OG,預測到上輪熊市在 2021 年 11 月見頂,並呼籲投資者在今年 7 ~ 8 月的反彈中保持謹慎。

以下是 Burniske 將探討他認為我們已經迎來觸底的 5 大原因:

一、沒有大規模的被迫拋售

Chris Burniske 認為我們已經觸底的一個關鍵原因是不再出現大型被迫拋售的賣家。

許多人認為,FTX 的暴雷將引發第二次市場劇烈動盪,規模與今年 5 月至 7 月 Terra 崩盤所引發的信貸危機相當甚至更鉅。然而,Chris 認為,FTX 的暴雷與其說是創造了新一輪的強制拋售浪潮,不如稱之為「大結局」,是自 UST 崩盤以來我們所看到的大規模平倉和去槓桿化的最後結果。

下一個被迫拋售的大型賣家會是誰?現在還很難說。今年夏天那個時候就容易多了,那時候更容易看出誰可能會淘汰出局。相較於 Terra 和 3AC 的崩潰,整個產業現在更有能力經受住 FTX 風暴,因為加密貨幣(以及 TradFi)的現在的信用狀況比這些事件發生時要緊張得多。

雖然我們可能會看到一些企業破產,但這不會增加市場近期的拋售壓力,因為破產公司持有的資產將在更晚的時候被拍賣。Chris 確實承認在月底有基金贖回的拋售風險,但他相信這對市場的影響可能會降低,因為大多數該贖回的基金可能都已被贖回了。

延伸閱讀:比特幣1.7萬鎂下方震盪;HIVE 主席警告:未來將有更多對沖基金、礦企破產

二、BTC 處於深度價值領域

Chris 認為我們已經觸底的另一個原因是各種鏈上、技術和量化指標表明比特幣處於深度價值領域(deep-value territory)。

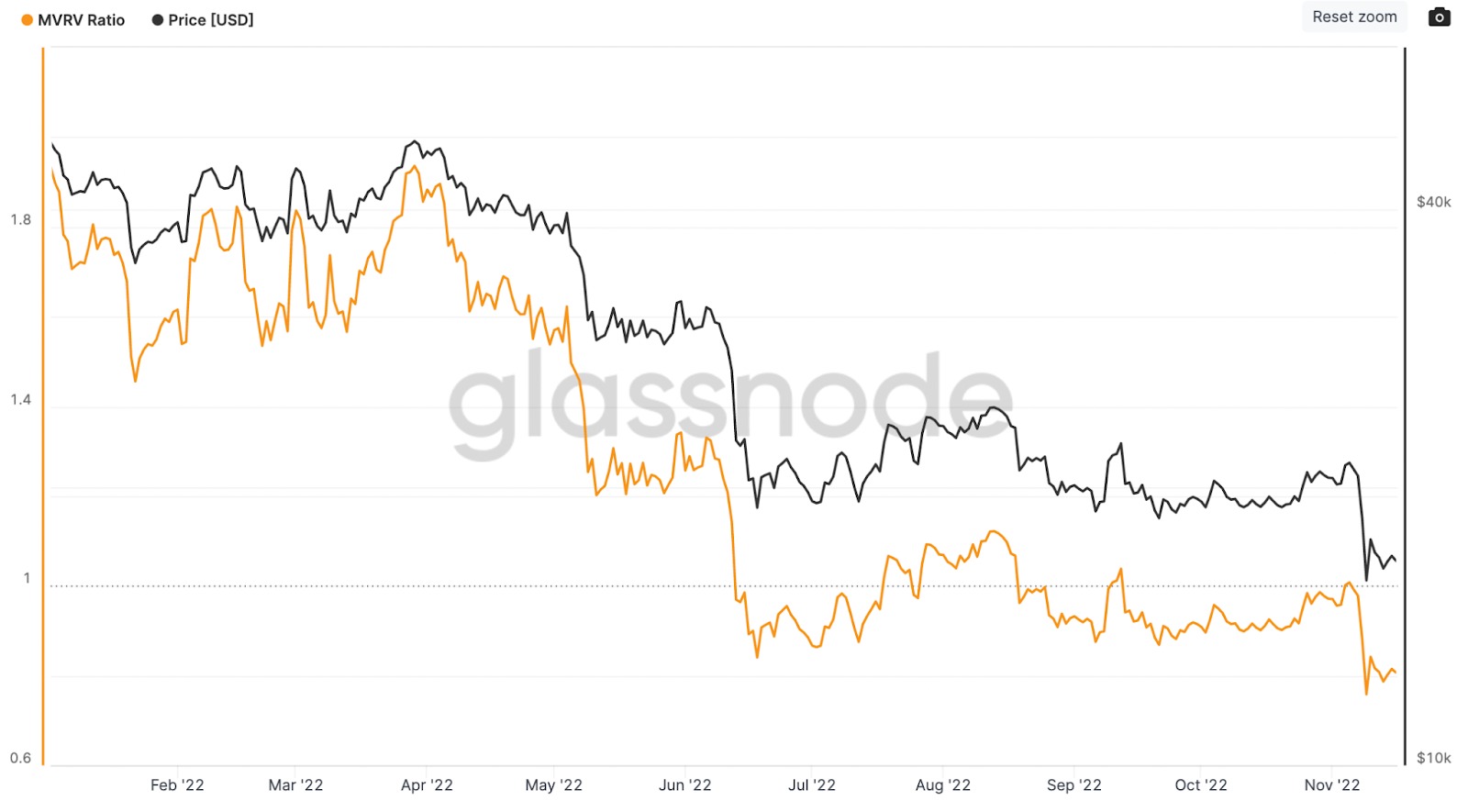

Chris 指出的一個 MVRV 指標是比特幣流通市值(Market Cap,MV)與已實現價值 (Realized Cap,RV)之間的 比率。Chris 認為,當 MVRV 跌破 1 美元時,BTC 處於價值領域,因為這表明大多數投資者所持的比特幣縮水,因此不太可能平倉退出部位。

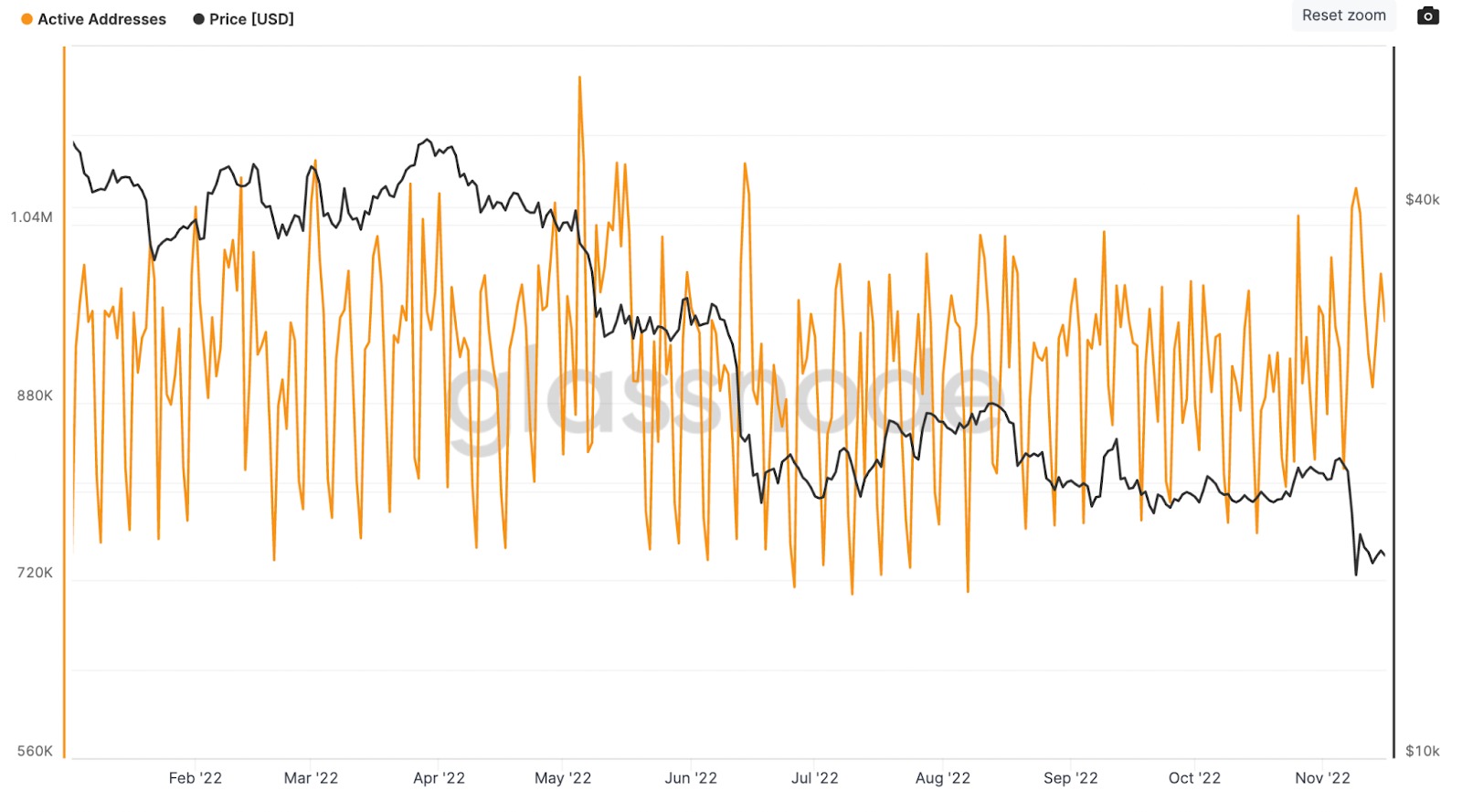

另一個鏈上指標是每日活躍地址,該指標在 11 月 9 日飆升至 107 萬,那天是當前的市場底部。這是自今年夏天市場崩盤以來的單日最高紀錄。因此 Chris 認為,地址的增加表明有新買家正在進入市場。

我們還能如何衡量比特幣是否觸底?還有一個指標是 200 週簡單移動平均線 (SMA),其一直用來指示 BTC 的底部,目前比特幣的交易價低於此平均線。

Chris 還著眼於永續期貨合約的資金費率來評估交易者的倉位。他特別指出,他正在尋找持續的負資金費率期間,(負資金費率表明空頭交易者占主導地位並願意支付多頭交易者。意味著許多交易員看跌)。儘管它可能因交易所而有很大差異,但 Binance 的 BTC 年化資金費率為 -9.8%。

此外,還有一個潛在的突出風險是比特幣礦工投降,儘管他認為由於該產業的制度化,這次帶來的影響可能不會像以前的周期那樣大。

延伸閱讀:空軍強勁》礦工倒貨BTC創4年新高;做空機構香櫞:ETH和SBF一樣多缺陷,繼續空

三、ETH 的基本面很強

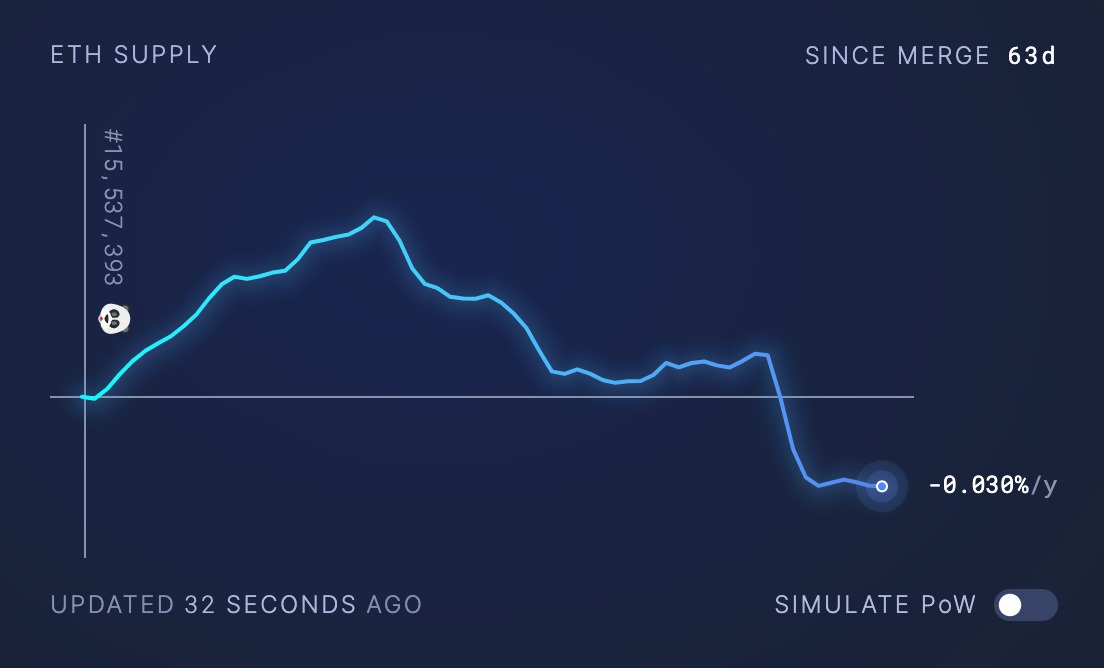

以太坊強勁的基本面也表明底部可能已經到來。Chris 認為合併對 ETH 市場結構和流動的影響開始顯現。

為了支持這一說法,他指出,ETH 在 11 月 9 日 FTX 拋售最嚴重的時候,ETH 的底部高於 Celsius 和 3AC 爆雷期間的底部價值。 Chris 將此歸因於合併,以太坊合併消除了礦工的拋售壓力並推動 ETH 跨越障礙,因為合併後以太坊是淨通縮發行。

Chris 還以應用層來評估以太坊的基本面。他特別提到在整個這場危機期間,以太坊上 DeFi 協議從未間斷,主要協議運行完美,主要借貸市場保持完全償付能力並執行清算,而 DEX 促進了數十億的交易量。Chris 認為,密切關注 DeFi 領域的資本配置者都明確意識到了這一點。

ETH 的技術面表明它處於價值領域,因為其交易價格低於其 200 週簡單移動平均線。然而,為了維持反彈,ETH 需要回到這一水平。

四、總體經濟改善

底部可能已存在的最後一個原因是總體經濟環境的改善。儘管 Chris 擔憂經濟成長,但他認為不斷變化的總體經濟背景可能有利於底部形成。

隨著聯準會升息,風險資產在 2022 年受到重創。無風險利率的急劇上升導致了股市的多重壓縮,因為既然現在存在真正的資本成本,投資者就不再願意接受令人流鼻血的估值。

結果,高增長的科技公司,尤其是納斯達克的科技公司(加密貨幣與其表現出很強的相關性)經歷了與 1990 年代末網路泡沫破裂規模相似的殘酷下跌。

然而,現在和那時的一個關鍵區別是,現在許多公司的基本面都很強勁,Meta 等企業仍然是自由現金流機器,在其垂直市場上擁有強大的控制力。

通膨是攪動緊縮政策的一根稻草,也顯示出結束的跡象,最近的 CPI 和 PPI 數據走軟。雖然有些人可能對市場反彈的標題通膨率達到 7 點感到困惑,但重要的是要記住市場永遠是向前看的。正如 Chris 所說的,市場關心「邊際變動率」或「壞事放緩」的概念,因為這表明未來情況會有所改善。

五、這些因素是一致的

隨著後 LUNA 去槓桿化的結束,BTC 和 ETH 的鏈上、技術和量化指標看漲,以及宏觀背景不斷改善,這些因素正在為加密貨幣觸底做準備。

但請不要曲解…… Chris 預計 2023 年將出現與上次熊市類似的劇烈波動。 我們可能會遇到假反彈,然後出現令人討厭的下跌。然而,上述因素的匯合足以讓他相信最壞的情況(至少在價格方面)很可能已經過去。

📍相關報導📍

快訊》薩爾瓦多總統:明日起每天定投一顆比特幣!

馬投顧再發威!喊一句「寒冬會過去」,領比特幣飆漲近 17,000 鎂

富爸爸:比特幣不是風險,FTX、聯準會、腐敗政客…才是大問題!

[ad_2]

Source link